Los analistas de UBS AM esperan que la renta variable global supere sus máximos históricos en 2024 y que bata a la deuda pública en un escenario base de un aterrizaje suave.

Jaime Raga, senior CRM de UBS AM Iberia, señala que el mercado laboral se está enfriando, pero la inflación lo hace a un mayor ritmo, que el crecimiento positivo de la renta real debería seguir apoyando el consumo y que la fortaleza de los balances del sector privado reduce la probabilidad de un retroceso brusco.

La sorprendente resistencia del crecimiento estadounidense ha sido la única constante a lo largo de este ciclo económico sin precedentes.

El año pasado por estas fechas considerábamos que el riesgo de recesión era bajo frente a la opinión del consenso. Apoyábamos nuestra opinión en el hecho de que la fortaleza de los fundamentales estaba infravalorada y, confiamos en que esta tendencia continúe en 2024.

Nuestro escenario base es un aterrizaje suave de la economía estadounidense y global. Para nosotros, eso significa que la Reserva Federal empezará a bajar los tipos de interés por una buena razón (los progresos realizados en la reducción de la inflación), y no por una mala razón (un deterioro del crecimiento lo suficientemente grande como para requerir un estímulo monetario).

El ritmo del crecimiento nominal que fue del 8,9% inter trimestral anualizado en el tercer trimestre tiene un margen considerable para ralentizarse sin que se disparen los temores de recesión. En conjunto, el sector privado no está muy endeudado. Tampoco gastan por encima de sus posibilidades ni los hogares ni las empresas. La inflación se ha ralentizado lo suficiente como para que los mercados sean capaces de prever un ciclo de relajación por parte de los bancos centrales, de modo que las condiciones financieras son mucho más favorables para el crecimiento de lo que lo eran hace sólo seis semanas.

El avance de la desinflación significa que el crecimiento de la renta real sigue siendo positivo, mientras que el patrimonio neto de los hogares se mantiene en una posición robusta, lo que debería permitir que se mantenga el crecimiento del gasto de los consumidores.

LAS ACCIONES BATIRÁN A LOS BONOS EN 2024

Desde UBS AM prevemos que el comportamiento de las acciones superará significativamente al de los bonos si la economía estadounidense logra un aterrizaje suave. En nuestra opinión, las valoraciones en el mercado de renta fija ya son mucho más coherentes con este escenario económico positivo que las del mercado bursátil. En un escenario de aterrizaje suave, creemos que la renta variable global alcanzará cómodamente nuevos máximos históricos en 2024, mientras que no está claro que las TIR de los bonos a largo plazo tengan mucho más recorrido a la baja.

La causa de las recesiones suele estar en los excesos del sector privado que deben corregirse (burbuja inmobiliaria de mediados de la década de 2000 o gasto de capital de la era puntocom) o en grandes perturbaciones exógenas (la pandemia de la Covid-19). A nuestro juicio, en el sector doméstico o empresarial hay pocos desequilibrios a los que hacer frente.

MÁS SOBRE 2024 EN: Perspectivas y oportunidades en renta variable de mercados desarrollados para 2024

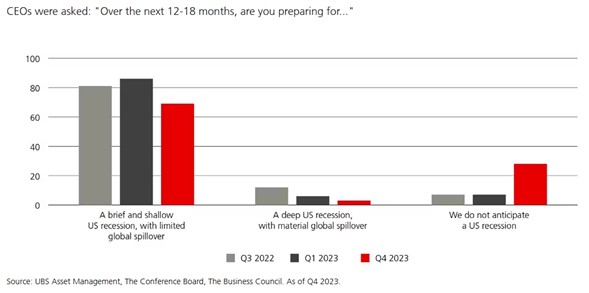

Por el contrario, los directivos de las empresas han pasado los últimos 18 meses preparándose para una recesión que no ha llegado. Hay poco margen para más recortes. Sólo recientemente ha retrocedido algo su percepción del riesgo de recesión y esta disminución del pesimismo se produjo antes del reciente descenso de las TIR, que en nuestra opinión debería reforzar aún más su confianza.

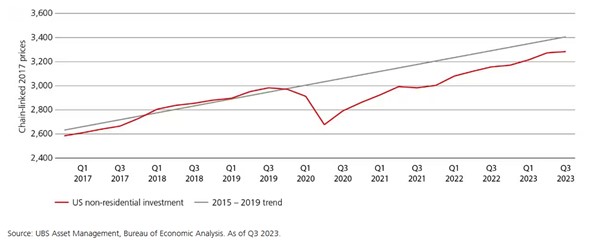

Creemos que la economía estadounidense seguirá recibiendo un impulso favorable de los anteriores incentivos al gasto de las empresas (de la Ley de Reducción de la Inflación, la Ley CHIPS y el paquete de infraestructuras) que pueden contribuir a elevar la inversión corporativa. Vemos margen para sorpresas al alza a medida que las empresas pongan en marcha los capex de mantenimiento retrasados o amplíen operaciones ante el crecimiento de la demanda del usuario final que, aunque se ralentiza, sigue siendo positiva.

El éxito en la consecución de un aterrizaje suave ofrecería la posibilidad de pasar de un ciclo impulsado por los ingresos que ha marcado los últimos tres años y medio a otro en el que tanto los ingresos como el crédito contribuyan a una mayor actividad económica.

Gráfico 1: la confianza empresarial se está distendiendo

LAS CONDICIONES MEJORARON EN NOVIEMBRE

Las condiciones financieras se relajaron significativamente en noviembre, a medida que se acumulaban las pruebas que apuntan a un enfriamiento de la actividad económica y la inflación estadounidenses. La tasa semestral anualizada de inflación subyacente se sitúa en el 2,5% hasta octubre. Existen una serie de indicadores del mercado laboral que también se han acercado a las cotas anteriores a la pandemia.

En el pasado reciente, la Fed ha tenido que dar marcha atrás cuando las condiciones financieras se han relajado demasiado, porque la inflación se alejaba demasiado del objetivo. Ahora hay menos necesidad de hacerlo porque la economía se ha “ganado” la relajación más reciente de las condiciones financieras.

En nuestra opinión, algunos de los “desfases largos y variables” que ha generado el ciclo de endurecimiento de la Fed se han atenuado

El tipo de interés efectivo que pagan las empresas por el inminente «muro de vencimiento» de la deuda no aumentará tanto como lo habría hecho en otras circunstancias. El lastre que supone para la renta disponible y el gasto de los hogares el aumento de los tipos de interés debería ser menos intenso, mientras que es probable que las reventas de viviendas residenciales y las solicitudes de hipotecas también cobren impulso si se mantiene este entorno de tipos de interés.

SIGUE SIENDO PROBABLE QUE LA FED BAJE TIPOS

Por supuesto, el mantenimiento de este nivel de condiciones financieras, o su mayor relajación, depende de que la inflación siga comportándose bien o se acerque a los objetivos de los bancos centrales. Uno de los principales riesgos es que las presiones relativamente rígidas sobre los precios puedan revertir algunas de las mejoras en las condiciones financieras y empujar a la baja el crecimiento de la renta real.

Para ser claros, sigue siendo probable que la Fed recorte los tipos de interés en 2024, incluso si las presiones de los precios no logran desacelerarse más respecto a su tendencia reciente, pero, en nuestra opinión, no tanto como los mercados descuentan en la actualidad. Sigue existiendo una gran incertidumbre sobre si la inflación permitirá a la FED relajar 125 puntos básicos 2024, tal y como descuentan los mercados de tipos de interés a corto plazo.

También existe el riesgo de que los datos económicos sigan enfriándose y, en ocasiones, aparezcan parámetros más coherentes con una recesión que con un aterrizaje suave

Hemos visto en 2023 lo rápido que pueden cambiar los relatos económicos y esperamos que el camino hacia un aterrizaje suave sea accidentado. En general, creemos que en 2024 habrá oportunidades para hacer frente a las valoraciones extremas, ajustando el posicionamiento cuando los mercados se inclinen demasiado hacia una inflación persistentemente elevada, una recesión inminente o un aterrizaje suave.

Gráfico 2: la inversión empresarial tiene margen para recuperar la tendencia

DEBILIDAD DE LA DEMANDA EN CHINA Y LA UE

Es importante señalar que las principales regiones económicas fuera de EE.UU. -como China y la UE- se encuentran en una situación de relativa atonía, lo que está contribuyendo a reforzar el régimen des inflacionista general. La debilidad de la demanda en estas economías, junto con el saneamiento de las cadenas de suministro, ha contribuido a impulsar la deflación de los precios mundiales de los bienes.

Creemos que la inflación global sería mayor y la capacidad de la Fed para considerar recortes de los tipos de interés sería menor si Europa y China funcionaran a pleno rendimiento

En nuestra opinión, ambas economías están preparadas para «salir del paso» a corto plazo, en parte debido a estas condiciones financieras más favorables. Se observan algunos brotes verdes en las encuestas europeas, tanto en el sector manufacturero como en la confianza de los inversores, aunque pocos indicios de un giro decisivo. En China, los datos se están estabilizando o mejorando en la mayoría de las áreas de la economía, excepto en el sector inmobiliario.

Las políticas de apoyo han logrado en gran medida poner un suelo a la actividad, y las recientes medidas para mejorar las condiciones en el sector inmobiliario sugieren que la propiedad será un lastre menor para el crecimiento en 2024 que en 2023. Tanto en Europa como en China, las revisiones al alza de los beneficios son decepcionantes en comparación con otras regiones.

Una segunda opinión en: Principal consejo de Jupiter AM para 2024: diversificar frente al exceso de confianza

Si las condiciones financieras más favorables impulsaran a los sectores cíclicos, la recuperación del sector manufacturero mundial podría constituir una sorpresa al alza para nuestras perspectivas de crecimiento mundial, aunque probablemente también iría acompañada de un aumento del riesgo de inflación.

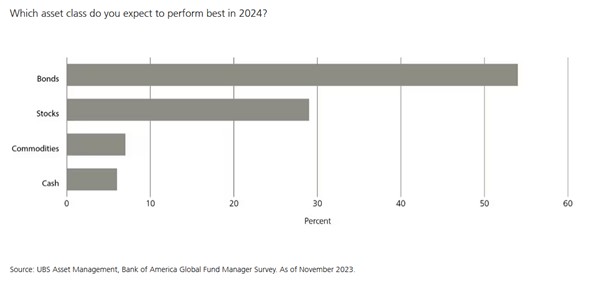

Gráfico 3: los gestores de fondos apuestan por la renta fija frente a la renta variable

DISTRIBUCIÓN DE LOS ACTIVOS

Las acciones y los bonos están experimentando una fuerte racha positiva para cerrar el año, lo que lleva a algunos a pensar que el aterrizaje suave ya está totalmente descontado. No estamos de acuerdo, sobre todo en lo que respecta al mercado bursátil.

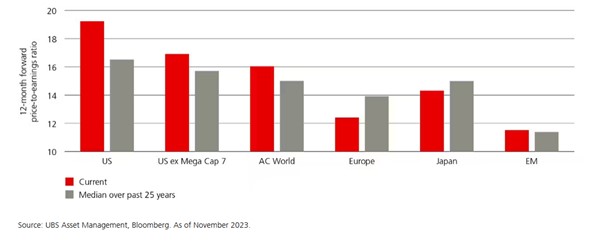

Desde UBS AM creemos que la sorpresa en los mercados para 2024 será un rally de la renta variable sin que se produzca una gran disminución de las TIR de los bonos, sólo una disminución de la volatilidad del mercado de renta fija. Las expectativas del consenso apuntan a una rentabilidad superior de los bonos frente a las acciones. Sin embargo, creemos que las revisiones de los beneficios a 12 meses siguen apuntando a un alza de la renta variable y que las valoraciones de las acciones no están tan ajustadas si se mira más allá de un puñado de empresas tecnológicas estadounidenses de gran capitalización.

Un dato importante es que hay una cifra récord de 6 billones de dólares estadounidenses en fondos del mercado monetario

A medida que los tipos de interés al contado empiecen a bajar y se disipe la preocupación por la recesión, sospechamos que una buena parte de estos activos se redistribuirá en busca de mayores rentabilidades. Los flujos en busca de rentabilidad hacia las acciones y el crédito podrían catalizar un rendimiento de los activos de riesgo mucho mayor de lo que espera el consenso.

A medida que el crecimiento se modere, habrá momentos en que los inversores teman que el aterrizaje suave se convierta en un aterrizaje duro. Para las carteras multiactivos, esto tiene una consecuencia importante: El paso del riesgo de inflación al riesgo de recesión implica que la correlación positiva entre acciones y bonos debería debilitarse. Esto significa que las estructuras de cartera tradicionales pueden ver cómo la fortaleza de sus posiciones de renta fija compensa cualquier debilidad episódica en sus exposiciones a la renta variable.

En nuestra opinión, el dólar estadounidense está preparado para obtener buenos resultados frente a otras divisas del G-10 debido a los diferenciales relativos de crecimiento y tipos. El dólar es también una cobertura amplia que ofrece protección frente al riesgo de que la inflación y el crecimiento sean demasiado elevados para que la Fed relaje la política monetaria tanto como se prevé, o si las condiciones económicas mundiales se deterioran más de lo que prevemos.

Gráfico 4: Los indicadores de posicionamiento sugieren que la exposición de los inversores a la renta variable es baja en comparación con la historia