Si miramos más allá de algunas rentabilidades decentes de la renta variable global en 2023, con el MSCI World habiendo registrado hasta finales de noviembre una subida del 9,1% en dólares estadounidenses, nos encontraremos un panorama complicado.

Una confluencia de factores, vinculados a lo que hemos denominado el 3D Reset, están impulsando un cambio de paradigma muy importante. Los retos estructurales que ya se intuían antes de la pandemia entran ahora en una fase aguda.

En 2024, las incertidumbres se mantendrán y es probable que los mercados de renta variable sigan siendo volátiles. Sin embargo, pensamos que hay varias áreas que pueden resultar ser altamente rentables para los inversores en renta variable global en el año próximo.

Por lo tanto, tal y como explica Alex Tedder, responsable de Renta Variable Global de Schroders es la hora de hacer lo contrario que hemos hecho en los últimos diez años.

Entre 2011 y 2021, los inversores solo tenían que comprar bolsa, valores de crecimiento (tecnológicos), sobre todo en EE. UU., no preocuparse por las valoraciones y apalancarse

Ahora estamos inmersos en el 3D Reset, y las implicaciones para los inversores son muy relevantes en buena parte de las clases de activos. La más obvia es que el efectivo ha dejado de ser un ‘activo basura’.

Los inversores en renta variable tienen que cambiar el chip. Sus nuevos objetivos deberían ser:

– Mayor diversificación entre regiones (menos EE. UU. y más resto del mundo)

– Mayor foco en las implicaciones que tienen los cambios estructurales

– Mayor atención a las valoraciones, la calidad y el riesgo.

A continuación, analizamos cada uno de estos puntos.

BUSCAR OPORTUNIDADES MÁS ALLÁ DE EE.UU.

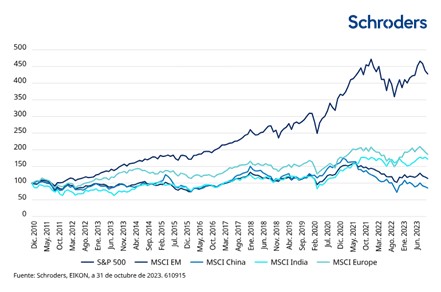

Como Warren Buffett nos recuerda cada poco tiempo, es difícil apostar contra el S&P500. Desde 2011, este índice ha generado una rentabilidad acumulada en dólares estadounidenses del 340%, frente al 95% que ha logrado la renta variable europea y al 20% en el caso de la de mercados emergentes. En ese periodo, China ha registrado una rentabilidad negativa.

Gráfico: hora de volver a pensar en mercados fuera de EE. UU.

El sector corporativo de EE. UU., en general, sigue estando mejor gestionado y acumulando más innovación que ningún otro con mucha diferencia.

Si tenemos eso en cuenta, es probable que el índice siga cotizando con una prima sobre el resto de los mercados. No obstante, hay que decir que la brecha de valoración entre Estados Unidos y el resto del mundo está ahora en niveles extremos. Históricamente, aunque esta polarización normalmente se ha mantenido durante largos periodos de tiempo, es inevitable que la brecha se cierre en algún momento.

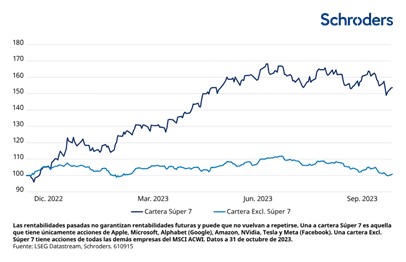

Gráfico: El grupo de las Súper 7 suben más del 50% este año, el resto del mundo se mantiene sin cambios

No vemos el mercado estadounidense con perspectiva negativa. Si dejamos fuera el grupo de las Súper 7 y otros títulos de alto crecimiento, el S&P 500 cotiza ligeramente por encima de su media a largo plazo. No obstante, probablemente sea cada vez más un buen momento para buscar oportunidades en mercados a los que los inversores han dado la espalda hasta ahora, como Japón o el Reino Unido.

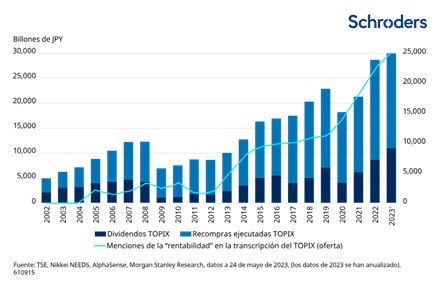

El mercado japonés lleva rezagado desde que estalló su burbuja de precios en 1992, pero tras dos décadas sin inflación y con una divisa que se ha devaluado un 50% frente al dólar, la economía japonesa es ahora mismo muy competitiva.

Gráfico: Japón: el resurgir de la rentabilidad y la productividad

Históricamente considerado como un mercado de valores “obsoleto” debido a la concentración relativamente alta de sectores tradicionales como la energía, la minería, los bienes de consumo básico y la banca, el Reino Unido lleva los últimos 20 años consecutivos quedando por detrás de los índices globales.

No obstante, si rascamos la superficie, veremos que el Reino Unido tiene mucho que ofrecer. La gobernanza y la transparencia contable de sus empresas son, por lo general, excelentes. Las empresas del FTSE son sobre todo empresas globales muy expuestas a mercados de crecimiento. El punto más significativo sobre este mercado es que cotiza con un descuento sustancial, tanto frente al resto del mundo como frente a su propia serie histórica.

MERCADOS: TEMÁTICAS ESTRUCTURALES A LARGO

Parece un momento idóneo para que los inversores sopesen invertir en la temática de la transición energética. Además, la tecnología es clave para dar respuesta a muchos de los desafíos estructurales a los que nos enfrentamos ahora mismo. La energía solar y la captación de carbono son dos pilares básicos de la temática y las soluciones al reto demográfico pasan en gran medida por los avances médicos, la automatización y la inteligencia artificial (IA).

La lógica que hay detrás de la emoción del mercado por la IA es irrefutable. La automatización es una tendencia que lleva largo tiempo con nosotros y se ha expandido con rapidez desde algunos procesos industriales hasta el sector servicios en su conjunto. La IA generativa, basada en modelos de lenguaje, sube mucho la apuesta.

PRECIO ES LO QUE SE PAGA, VALOR LO QUE SE OBTIENE

En un entorno de tipos más altos, las valoraciones son mucho más importantes que cuando los tipos están cerca de cero. La renta variable ha sido una fantástica inversión a largo plazo.

El S&P 500 ha generado rentabilidades reales (descontada la inflación) superiores al 7% anual en los últimos 150 años, frente al 2% de los bonos de EE.UU.

Ahora bien, todos sabemos que la renta variable es también una inversión altamente volátil, con 29 caídas por encima del 10% en los últimos 50 años. Razón de más para centrarse en las valoraciones. O, más concretamente, en la relación calidad-precio.

Mientras que en la última década todo giraba en torno al crecimiento (sobre todo el crecimiento de los ingresos), para la próxima probablemente sea mucho más importante encontrar empresas que ofrezcan verdadero valor. Creemos que los inversores obtendrán buenos frutos si se centran en el largo plazo, identifican las áreas con un crecimiento estructural infravalorado y apuestan decididamente por aquellas empresas con una ventaja competitiva sostenida.

Más opiniones en: Jefferies se decanta por la calidad y los defensivos frente a crecimiento y cíclicos en 2024 y en Beka Finance afirma que estamos ante una de las mejores oportunidades para los activos alternativos.

Como pasa con todo, el precio que se paga por un título es el precio que se paga. Y el valor es lo que se obtiene. Los mercados globales de renta variable atesoran una gran cantidad de valor, en especial para los inversores pacientes.