El Comité Federal de Mercado Abierto (FOMC) de la Reserva Federal (Fed) mantuvo ayer sus tipos de interés sin cambios, como se esperaba, aunque hubo pequeños giros acomodaticios (dovish) en el comunicado, incluyendo un reconocimiento de que la inflación se ha ralentizado en el último año y que la política monetaria de la Fed dependería de los datos macroeconómicos que se publiquen para determinar la extensión de cualquier rigidez adicional.

El nuevo Resumen de Proyecciones Económicas (SEP) mostró que las previsiones medianas son de una reducción de 75 puntos básicos en los tipos para 2024 (frente a los 50 p.b. del FOMC de septiembre), y que los tipos de interés se espera que caigan hasta el 3,50% – 3,75% a finales de 2025 y hasta el 2,75 – 3,00% a finales de 2026 (mientras que la previsión de tipos a largo plazo se mantuvo en el 2,5%, a pesar de que algunos avances anticipan riesgos al alza en este sentido).

Además, la Fed publicó sus estimaciones de PIB, tasa de desempleo, PCE y PCE subyacente para este año y el siguiente. En 2023 espera que el PIB aumente (2,6% vs 2,1%; septiembre), pero que el aumento sea ahora ligeramente menor en 2024 (1,4% vs 1,5%; septiembre). Adicionalmente, la inflación del PCE se revisó a la baja tanto para 2023 (2,8% vs 3,3%; septiembre) como para 2024 (2,4% vs 2,5%; septiembre), mientras que el PCE subyacente también será menor en 2023 (3,2% vs 3,7%; septiembre) y en 2024 (2,4% vs 2,6%; septiembre). Las previsiones de desempleo se mantuvieron sin cambios para 2023, en el 3,8%, y en el 4,1% para el año siguiente.

La caída de la inflación no acerca la bajada de los tipos en Estados Unidos

Asimismo, el diagrama de puntos mostró que la proyección mediana de tipos de interés para finales de 2024 caiga hasta el 4,6%, desde el 5,1% contemplado en el mes de septiembre.

En la conferencia de prensa posterior, el presidente de la Fed, Jerome Powell, señaló que las decisiones se llevarán a cabo de reunión en reunión pero que los miembros del FOMC indicaron como improbable que los tipos de interés aumenten, aunque no se descarta que esa opción esté sobre la mesa. Además, no quiso tampoco oponerse de manera firme a las expectativas más agresivas de reducción de tipos de interés de los mercados financieros.

VALORACIONES DE LOS ANALISTAS SOBRE LA FED

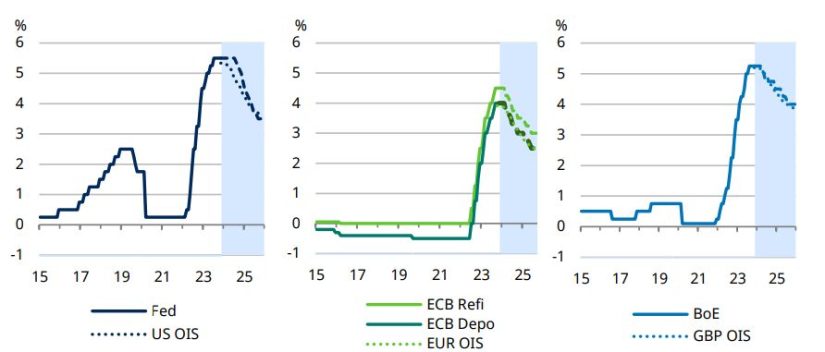

En este sentido, Keith Wade, economista y estratega jefe de Schroders afirma: “creemos que la Fed será el último gran banco central en recortar los tipos (por detrás del BCE y el BoE). Esperamos que la inflación general continúe su tendencia a la baja a lo largo de 2024, acercándose al objetivo del 2% a mediados de ese año.

Sin embargo, es probable que la inflación subyacente tarde un poco más en descender, ya que la economía estadounidense atraviesa un periodo de crecimiento por debajo de la tendencia, en lugar de una auténtica recesión. Además, es probable que los riesgos persistentes derivados de la resistencia de la demanda y de las condiciones de empleo garanticen que la Reserva Federal sea paciente antes de relajar su política monetaria, con el fin de alejar la amenaza de una segunda oleada inflacionista.

De hecho, hemos retrasado nuestras expectativas y ahora esperamos un primer recorte de tipos de interés por parte de la Fed en septiembre de 2024, con una caída de los tipos de 200 puntos básicos hasta el 3,5% en 2025, un poco más tarde de lo que el mercado descuenta actualmente”.

Paolo Zanghieri, economista senior en Generali Investments apunta cuatro claves:

- Confirmamos nuestra opinión de una reducción de 100 puntos básicos el año que viene, vemos el primer recorte en mayo, cuando la Fed tenga suficientes pruebas sobre la desinflación.

- La Reserva Federal está convencida de que la inflación puede controlarse a un coste relativamente bajo ya que se prevé que la tasa de desempleo alcance un máximo del 4,1%, unos 0,4 puntos porcentuales por encima de la lectura de noviembre.

- Powell recalcó que los riesgos están ampliamente equilibrados y el FOMC es consciente del peligro de mantener los tipos más altos durante demasiado tiempo.

- Los mercados acogen con satisfacción lo que es efectivamente un cambio en la orientación monetaria: el S&P ganó un 1,2% con la noticia, el rendimiento del Tesoro a 10 años cayó por debajo del 4,2%.

Por otro lado, Callie Cox, analista de inversiones en EE UU de eToro, explica que la Reserva Federal considera que tiene el aterrizaje suave en el bolsillo. Claramente, los mercados les creen ahora. Los miembros de la Fed ven ahora unos cuantos recortes de tipos en 2024, y parece que también serán recortes de tipos de celebración.

Las últimas proyecciones económicas así lo indican. La Fed rebajó sus estimaciones de inflación, pero no cambió sus expectativas sobre el mercado laboral. Esperan que la inflación baje sin un repunte grave del desempleo. Esa es la definición de un aterrizaje suave.

Nadie tiene una bola de cristal, por lo que es importante mantenerse ágil y recordar que los tipos podrían mantenerse altos durante un tiempo. Pero la postura de la Reserva Federal podría mantener la tendencia a la baja hasta finales de año. Será interesante escuchar qué tono adopta Powell en su conferencia de prensa tras unas cuantas reuniones de lenguaje mucho más flexible.

Hay muchas razones para no invertir en este mercado. Pero también hay un riesgo en mantenerse al margen del mercado, y las posibilidades de que se produzca el peor de los escenarios parecen menores que antes, dada la capacidad de la Fed para apoyar la economía. Busque empresas de calidad que puedan capear una recesión sin salirse del mercado, y comience poco a poco a rotar de nuevo hacia valores cíclicos. La crisis inflacionista parece haber terminado, y puede que haya cielos claros por delante.

James McCann, economista jefe adjunto de abrdn, afirmó: de hecho, las previsiones de los miembros del FOMC confirman lo que el mercado ya sabía: este ciclo de subidas de tipos ha llegado a su fin. Esta reducción es inferior a la prevista por los mercados (casi cinco), pero constituye una señal más pesimista que la anterior serie de previsiones de septiembre, que preveía dos recortes.

El cambio de tendencia de hoy probablemente envalentonará a los inversores que en los últimos meses han dudado del mensaje de la Reserva Federal de tipos más altos durante más tiempo, a medida que observamos signos de ralentización de la inflación y enfriamiento del crecimiento.

Esperamos que el primer recorte de tipos se produzca en junio, sobre todo si tenemos razón en que la economía tiene más dificultades con unos tipos de interés elevados en 2024 que las que ha tenido este año. Existe ciertamente el riesgo de que se produzca un movimiento con mayor prontitud, pero ello dependerá probablemente de que se produzcan nuevos avances claros en el frente de la inflación, o de una desaceleración aún más brusca de la actividad.