Las perspectivas para los bonos en 2024 son cada vez más halagüeñas y su rentabilidad proporciona un colchón frente a tipos más altos.

El alejamiento de los rendimientos bajos y por debajo de cero siempre iba a suponer un reto para gran parte del universo de la renta fija. La buena noticia de los rendimientos más elevados es que hacen que sea matemáticamente más difícil obtener rendimientos negativos de la renta fija y mucho más fácil generar rendimientos positivos.

De cara a 2024, el mundo de las matemáticas puede ofrecernos algunas lecciones útiles sobre lo que pueden depararnos los mercados de renta fija. Esa es la opinión de Jim Cielinsky, director global de renta fija en Janus Henderson Investors.

Los precios de los bonos se mueven de forma inversa a la variación de su rendimiento. Cuando los rendimientos caen, los precios de los bonos suben y viceversa. Los rendimientos se han disparado en los últimos tres años, pero ahora que parecen haber tocado techo, creemos que las perspectivas para los bonos en 2024 son cada vez más halagüeñas. La siguiente tabla muestra cómo la renta de los bonos proporciona un colchón frente a tipos más altos, mientras que cualquier descenso en los rendimientos ofrece la perspectiva de rendimientos mejorados por las ganancias de capital.

Fig. 1: Matriz de rentabilidad total de los bonos del Tesoro de EE.UU. en diferentes escenarios de cambio de rendimiento. Rentabilidad total estimada a 12 meses (%)

| Cambios en la rentabilidad de los bonos | ||||||

| Madurez | +1.5% | +1.0% | +0.5% | -0.5% | -1.0% | -1.5% |

| 2Y | 3.6 | 4.0 | 4.5 | 5.4 | 5.8 | 6.3 |

| 5Y | -0.7 | 1.0 | 2.7 | 6.3 | 8.1 | 9.9 |

| 7Y | -2.9 | -0.5 | 2.0 | 7.1 | 9.7 | 12.4 |

| 10Y | -5.9 | -2.5 | 0.9 | 8.1 | 11.9 | 15.7 |

| 30Y | -16.4 | -9.9 | -2.9 | 12.8 | 21.6 | 31.1 |

Source: Bloomberg, using current US Treasury bonds at specified maturities, as at 17 November 2023.

LOS TIPOS OFRECEN PROBABILIDAD DE RENDIMIENTOS

Los bancos centrales han hecho un trabajo razonablemente bueno devolviendo el genio de la inflación a la botella. A pesar de alguna perturbación idiosincrásica – la geopolítica y el fenómeno meteorológico de El Niño son candidatos obvios – el camino de menor resistencia para la inflación es a la baja. Excluyendo el obstinado componente de alquileres del Índice de Precios al Consumo (IPC), la inflación en EE.UU. se sitúa en torno al 2%.1

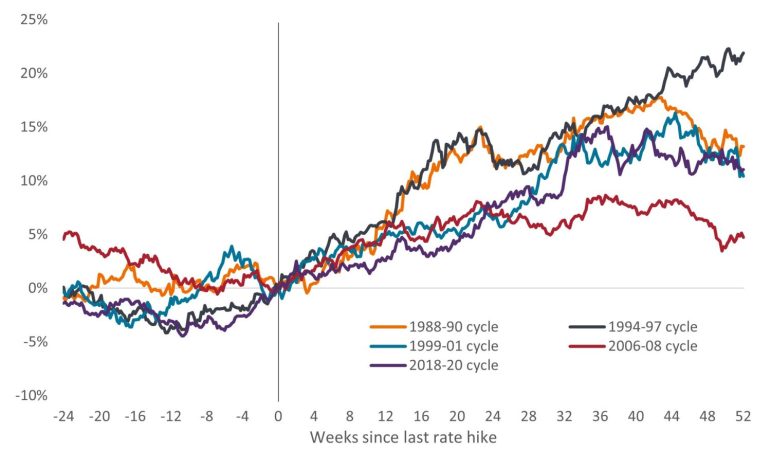

Las presiones salariales se están moderando y los mercados de futuros ya consideran que la Reserva Federal de EE.UU. (la Fed) ha dejado de subir los tipos de interés.2 Los resultados del pasado no son necesariamente una guía, pero la historia ha demostrado que los bonos del Estado suelen tener un buen comportamiento tras la última subida.

Gráfico 2: Rentabilidad total del Tesoro estadounidense a 10 años en diferentes ciclos de endurecimiento

Source: LSEG Datastream, US Federal Reserve Target Rate peaks in cycle, Benchmark US 10-year Government Bond Total Return Index, in USD.

EL ESQUIVO ATERRIZAJE SUAVE DE 2024 DE LOS BONOS

La política monetaria actúa con retardos largos y variables. Esto plantea dos problemas. Uno, los plazos son largos. Segundo, ¡los plazos son variables! La extraordinaria trayectoria de la política relacionada con la pandemia hace que este ciclo sea diferente a cualquier otro de la historia, y la política ha bajado de una montaña muy alta.

No te pierdas: Tres escenarios de mercado y cómo se comportaría el crédito en cada uno

Los mercados han estado eufóricos con los datos de inflación y empleo, que se han comportado bien. Rápidamente han llegado a la conclusión de que las subidas de tipos han terminado y que la próxima parada es un aterrizaje suave: un crecimiento modestamente positivo con una inflación contenida. Esta es la parte problemática de las perspectivas. La expectativa de un aterrizaje suave precede a la mayoría de las recesiones. En las últimas seis recesiones, en cinco de ellas los comentaristas anticiparon un aterrizaje suave (la recesión de Covid-19 fue la excepción)3 .

Las probabilidades de un aterrizaje suave han mejorado ciertamente, pero están sobrevaloradas. Los indicadores adelantados siguen siendo débiles, la liquidez es escasa y los tipos reales restrictivos, lo que hace más probable un aterrizaje más duro.

Como mínimo, los mercados se enfrentarán en algún momento a un susto de crecimiento en el próximo año. Habrá un buen momento para comprar activos de riesgo en 2024, pero ese momento aún no ha llegado.

EL RETORNO DE LAS CURVAS DE RENDIMIENTO AL ALZA

Dada nuestra previsión de que los bancos centrales empiecen a relajar los tipos el año que viene, la parte más corta de la curva de rendimientos debería ver bajar los rendimientos. A lo largo de 2023, la curva de rendimientos permaneció invertida: los bonos a más corto plazo rendían más que los bonos a más largo plazo. La inversión disminuyó en la segunda mitad de 2023 y es probable que 2024 traiga consigo curvas de rendimiento más normales con una pendiente ascendente, en las que los bonos a más corto plazo rindan menos que los bonos a más largo plazo.

Figura 3: La inversión de la curva de rendimientos debería disminuir

Source: Bloomberg, US 2s10s curve, Germany 2s10s curve, 30 November 1993 to 20 November 2023. Basis point (bp) equals 1/100of a percentage point, 1bp = 0.01%.

Es probable que esto repercuta en la asignación de los fondos, ya que los inversores se inclinarán más por los rendimientos a más largo plazo. Los bonos con vencimientos más largos tienen una mayor duración (sensibilidad a las variaciones de los tipos de interés). Con unos tipos a la baja, vemos 2024 como un año en el que la duración podría ser rentable.

Sin embargo, la caída de los tipos a corto plazo en 2024 tendrá un límite. El indicador de inflación preferido por la Reserva Federal (el gasto de consumo personal subyacente) sigue por encima del objetivo, en el 3,7%.4 Aunque es probable que se produzcan recortes de tipos en EE.UU., los mercados han empezado a descontar este resultado. La inflación se comportará bien, pero hasta que se acerque al objetivo del 2%, los bancos centrales actuarán con cautela y se asegurarán de mantener sus credenciales de lucha contra la inflación. Esto es especialmente cierto en la zona euro, donde el Banco Central Europeo tiene un mandato muy definido centrado en la estabilidad de precios.

RATIOS: SEÑALES DE LOS FUNDAMENTALES

Para los inversores en renta fija, las ratios son importantes, sobre todo los relacionados con la solidez financiera de una empresa. Una ratio muy seguido es el de apalancamiento (deuda neta/beneficios), que detalla de forma aproximada cuántos años se tardaría en devolver la deuda. Otra ratio clave es la cobertura de intereses (beneficios/gastos por intereses), que mide la facilidad con que una empresa puede pagar los intereses de su deuda pendiente. Estos se han deteriorado recientemente y esperamos que este deterioro empeore en 2024.

Con el desvanecimiento del crecimiento económico nominal, las empresas deberían tener más dificultades para aumentar sus ingresos brutos. Sin embargo, las presiones sobre los costes se mantendrán y podrían empeorar, ya que las empresas necesitarán refinanciarse a tipos más altos que los disponibles hace unos años. Se espera que esto separe a los «ricos» (las empresas con balances sólidos y potencial de generación de tesorería) de los «pobres» (las empresas con balances estresados que tendrán dificultades para refinanciar sus deudas). Será importante vigilar la desinflación.

La descompresión (ampliación de los diferenciales de crédito a medida que se desciende en el espectro crediticio en respuesta a noticias negativas) no fue muy evidente fuera de los bonos corporativos con calificación CCC durante 2023. Esto se debió a que los movimientos en los rendimientos de la deuda pública tendieron a dominar los rendimientos.

No te pierdas: Los bonos estadounidenses pueden mandar al euro dólar a las 1,02 unidades.

Sin embargo, creemos que en 2024 volverá la descompresión, ya que se prestará más atención a los fundamentales corporativos, lo que proporcionará un entorno sólido para la gestión activa. En este entorno, somos partidarios de una mayor calidad, prefiriendo la deuda con grado de inversión al alto rendimiento y a los segmentos de mayor calidad del mercado de préstamos.

RENDIMIENTO DE CORRELACIÓN ENTRE BOLSA Y BONOS

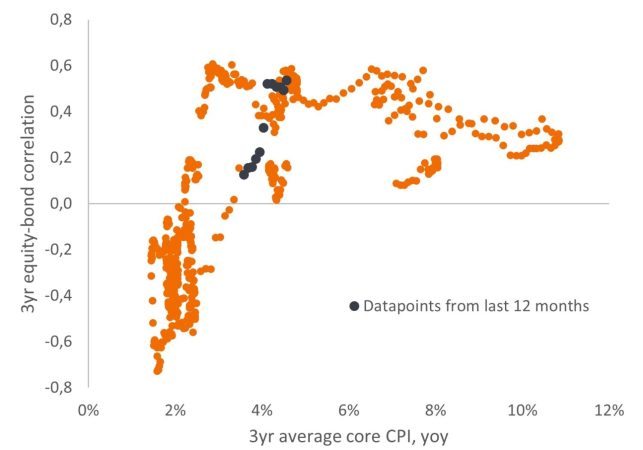

Una relación que históricamente ha sido valiosa para los inversores ha sido la capacidad de los bonos del Estado de ofrecer una cobertura frente a la debilidad de los mercados de renta variable. Esto se debe a que en las últimas décadas los rendimientos de la renta variable y de la renta fija solían tener una correlación negativa, es decir, cuando una subía, la otra bajaba.

Esta correlación negativa tiende a romperse en periodos de alta inflación -como en 2023- porque la mayor inflación es la causa tanto de unos tipos más altos como de unos temores recesivos elevados. Las relaciones tradicionales deberían reafirmarse cuando la inflación se sitúe por debajo del 3%, algo que esperamos que ocurra en 2024.

Gráfico 4: La correlación negativa debería reafirmarse cuando el IPC subyacente caiga por debajo del 3%

Source: Bloomberg, 3-year correlation of Bloomberg US Treasury Total return Index with S&P 500® Total Return Index, plotted against 3-year average US Core Consumer Price Index (inflation), monthly data, February 1973 to October 2023.

A lo largo de 2023 nos gustaron los bonos de titulización de activos de mejor calidad por sus elevados rendimientos y/o sus cualidades de diversificación. Estos temas se mantienen para 2024. Los bonos de titulización hipotecaria de agencia (MBS) siguen pareciéndonos atractivos. Los rendimientos superiores al 5% para una clase de activos con baja volatilidad siguen convirtiéndolos en un útil generador de ingresos y diversificador dentro de las carteras.5

LOS BONOS HAN CERRADO EL CÍRCULO

Creemos que 2024 será un año de transición crítico. Los inversores deberían estar atentos a la desinflación -la disminución de la tasa de inflación-, ya que existe una gran diferencia entre si está impulsada por la demanda (recesiva) o por la oferta (mejora de la productividad, disminución de los costes comerciales y de los cuellos de botella). China será un factor positivo o negativo para la economía mundial, en función de su política de estímulo. El débil crecimiento europeo podría marcar la agenda. La atención volverá a centrarse en el gasto fiscal imprudente, y podríamos ver volatilidad a medida que varias economías importantes se preparan para las elecciones.

Los riesgos, por tanto, no han desaparecido, pero creemos que ha llegado el momento de sacar la brújula y el transportador. Los mercados de renta fija han cerrado el círculo. Con el restablecimiento de los rendimientos, están retomando su papel tradicional de ofrecer tanto un nivel atractivo de ingresos como diversificación frente a los activos de riesgo.

1Source: U.S. Bureau of Labor Statistics, Consumer Price Index (CPI): All items less shelter, latest annual percentage change figure to October 2023 was 1.5%. Figure updated at 14 November 2023.

2Source: Bloomberg, World Interest Rate Projections, correct as at 20 November 2023.

3Source: Based on National Bureau of Economic Research (NBER) recession periods for the US, 1980, 1981, 1990, 2001, 2008, and 2020 and various media stories ahead of the recessions.

4Source: US Bureau of Labor Statistics, core Personal Consumption Expenditure (PCE), latest annual percentage change figure to September 2023. Core PCE excludes food and energy. Headline PCE was at 3.4%.

5Source: Bloomberg, Bloomberg US Mortgage Backed Securities (MBS) Index. Yield to worst at 20 November 2023. The Bloomberg US MBS Index tracks fixed-rate agency mortgage-backed securities guaranteed by Fannie Mae, Freddie Mac and Ginnie Mae.