El oro acumula una revalorización del 3,5% en los últimos tres meses y suma ya un 10% en lo que llevamos de año cuando cotiza en torno a los 2.015 dólares en el contrato de futuros con vencimiento en el mes de diciembre. Frente al metal dorado, el índice estadounidense del S&P 500 ofrece una revalorización al cierre del martes del 18,52% en lo que llevamos de año, apoyado en una revalorización del 2,64% en los últimos tres meses.

LOS FUTUROS

Sin embargo, los contratos de futuros sobre el metal dorado con vencimientos en enero se van hasta los 2.026, mientras que los que vencen en febrero suben hasta los 2.036 dólares y siguen escalando hasta romper la barrera de los 2.100 a partir de octubre de 2024 (2.111 dólares).

Conviene recordar que esta comparativa fue favorable al metal dorado hace unas semanas, antes de que la bolsa recibiese la noticia positiva de que los tipos a nivel global habían llegado a su techo y que empezaba a aplicarse la política de tipos largos más tiempo.

Desde ING recuerdan que el metal dorado se mueve en sus niveles más altos desde mayo, en medio de la debilidad del dólar y el descenso de los rendimientos de los bonos del Tesoro estadounidense. El mercado seguirá de cerca la publicación de datos estadounidenses esta semana, incluidos los datos de inflación y las cifras del PIB del tercer trimestre. Mientras tanto, las primas del oro en Asia, especialmente en la India y China, se han visto presionadas por la subida de los precios, que dificulta la demanda estacional.

Desde ING recuerdan que el metal dorado se mueve en sus niveles más altos desde mayo, en medio de la debilidad del dólar

En la India, los vendedores de oro ofrecían descuentos de hasta 6 dólares por onza (frente a los 3 dólares de la semana anterior) sobre los precios oficiales nacionales, mientras que en China las primas cayeron la semana pasada a 20-40 dólares (frente a los 43-58 dólares de la semana anterior) sobre los precios mundiales al contado.

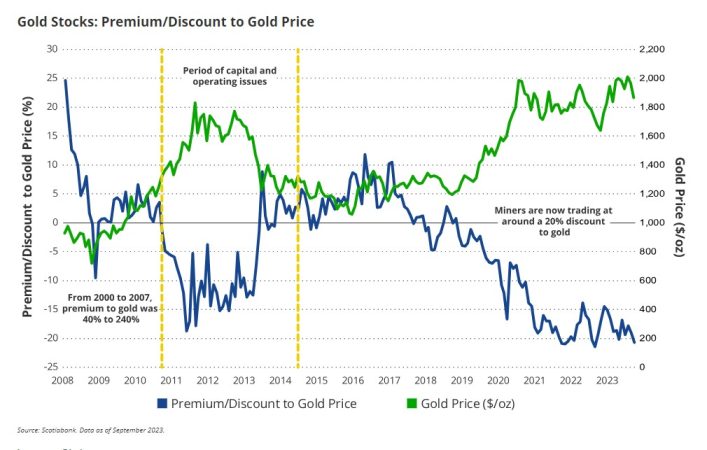

Por su parte, en VanEck, indican que el oro tuvo un mes de octubre fuerte, cotizando por encima de los 2.000 dólares la onza. Aunque los valores auríferos siguieron a la zaga del oro, creemos que una posible recalificación del sector podría invertir el rumbo y proporcionar apoyo a las empresas auríferas.

EL ORO REPUNTA POR LA INCERTIDUMBRE POLÍTICA

En octubre, el oro demostró su papel histórico como inversión refugio, como cobertura frente a la incertidumbre de los mercados, la volatilidad y el riesgo geopolítico, y como activo que ofrece protección cuando el nivel de peligro y temor es elevado.

El oro alcanzó un mínimo mensual de 1.820 dólares el 5 de octubre, antes de subir por encima de los 1.900 dólares una semana más tarde y, finalmente, por encima de los 2.000 el 27 de octubre

A finales de octubre, el precio del oro se situó en 1.983,88 dólares, lo que supuso una subida del 7,32% en el mes.

Los valores auríferos siguieron el ritmo del oro en la primera parte del rally; sin embargo, justo cuando el oro se acercaba a los 2.000 dólares, sorprendentemente, perdieron fuelle y cedieron la mitad de sus ganancias anteriores.

El NYSE Arca Gold Miners Index (GDMNTR)1 y el MVIS Global Juniors Gold Miners Index (MVGDXJTR)2 subieron un 4,2% y un 3,8% durante el mes, respectivamente. Los malos resultados de las acciones auríferas amplían aún más la diferencia de valoración entre éstas y el oro.

Se supone que los valores auríferos superan al metal cuando sube su precio. Su apalancamiento en el oro justifica el rendimiento superior. Para cualquier movimiento en el precio del oro, el flujo de caja operativo generado por estas empresas aumenta (o disminuye) en un porcentaje mucho mayor.

Y da el ejemplo de Álamos. La empresa estima que un aumento del 5% en el precio del oro se traduciría en un aumento de casi el 30% en su flujo de caja libre en 2024.