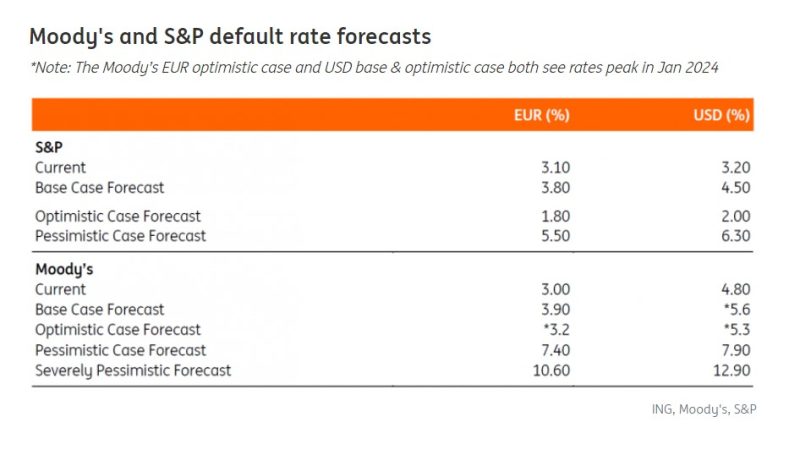

Según la agencia de calificación financiera Moody’s las tasas de impagos se encuentran ahora en el 3% en Europa y en el 4,8% en Estados Unidos. En ING esperan ver una subida del 2,5% en Europa el año que viene y solo de un 1,2% en Estados Unidos.

“Hemos visto más impagos en el país norteamericano y el paisaje en EE.UU. se está haciendo menos pesimista, con un aterrizaje suave más probable que en Europa”, señalan Timothy Rahill y Jeroen van den Broek, analistas de la firma holandesa.

EMPRESAS A FLOTE

Hasta ahora, las compañías se han mantenido a flote con el apoyo de los gobiernos y los bancos centrales y financiaciones baratas, así como con fortaleza económica, pero esperamos que muchas de ellas no sean capaces de aguantar mucho más si este apoyo se retirara, explican.

Ya hemos visto una tendencia alcista más lenta en los impagos en 2023 (junto con un repunte en Europa con la ejecución de impagos por la guerra de Ucrania. Esperamos que esta tendencia continúe.

Naturalmente, nuestro escenario base podría hacerse más pesimista si el elefante en la cacharrería -el debilitado sector inmobiliario comercial– provoca una estampida de los inversores.

Para ING, estos son los factores que impulsarán este repunte: tipos más altos más tiempo, menos disponibilidad de crédito, peor entorno económico, falta de apoyo desde el gobierno no los bancos centrales, cambio de paisaje en algunos sectores, presión sobre las métricas o inacción o retrasos ante la ampliación y la volatilidad de los spreads (diferenciales de deuda).

PESIMISMO ANTE LA EVOLUCIÓN DE LOS DIFERENCIALES

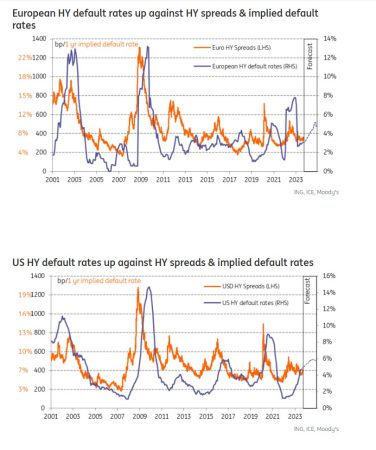

Los gráficos siguientes muestran la compensación teórica de estos diferenciales en función de las pérdidas, dados los cálculos de impagos que suponen una tasa de recuperación del 40% para Europa y del 30% para EE.UU. En otras palabras, cuánto deberían subir los diferenciales de crédito para compensar determinadas tasas de impago acumuladas o anuales.

Somos algo pesimistas en cuanto a la evolución de los diferenciales del high yield (HY) el año que viene, ya que los vemos en niveles posiblemente elevados, y hay mucho de lo que preocuparse en el mercado de deuda de menor calificación. También cabe destacar que, aunque somos pesimistas en cuanto a los diferenciales, no somos negativos en nuestras perspectivas sobre el segmento HY.

Si tomamos estos niveles de diferenciales actuales (utilizando el índice ICE EUR High Yield no financiero), vemos que un poco por encima de los 350 puntos básicos, la tasa de impago implícita equivale al 7% anual.

Del mismo modo, en EE.UU. (utilizando el índice ICE USD High Yield no financiero), con el nivel actual de diferencial de alrededor de 400 puntos básicos, la tasa de impago implícita equivale al 7%. Naturalmente, este ejercicio es sólo teórico, pero da una pista sobre la dirección, principalmente porque esperamos que los diferenciales se amplíen a partir de aquí.

FACTORES QUE IMPULSARÁN LOS IMPAGOS

Nuestros estrategas de tipos esperan que los tipos del euro se muevan más bien lateralmente el año que viene, con unos tipos swap del euro a 10 años que sólo se acercarán al 3% a mediados del año que viene, desde el 3,25% actual. Mientras que los tipos swap a 10 años del USD tienen más margen para subir, también es probable que caigan por debajo del 3% el próximo año, pero sólo temporalmente.

Los costes de financiación siguen siendo muy elevados, sobre todo para los emisores de menor calificación. Esto añade una presión adicional sobre las empresas y sus costes de servicio de la deuda. Además, los importantes niveles de efectivo en muchas empresas (debido a la gran financiación realizada en 2019-2021) se han agotado, por lo que el colchón es menor.

Los costes de financiación siguen siendo muy elevados, sobre todo para los emisores de menor calificación

Esto significa que los costes de refinanciación podrían convertirse en un problema creciente en 2024, sobre todo para los emisores de HY y los inmobiliarios.

MENOS DISPONIBILIDAD DE CRÉDITO

Con unas exigencias para el crédito, menos liquidez en los bancos y con estos últimos intentado reducir su exposición al riesgo, muchas empresas se verán forzadas hacia un mercado de bonos más caro. Esto añade presión por el lado de la oferta, sobre todo en algunos segmentos del mercado.

Por lo tanto, será un impulsor negativo de los diferenciales y llevará a unos mayores costes por la deuda en las empresas HY. Adicionalmente, hay una falta de acceso a las OPVs, LBOs y al private equity, lo que añade presión a las necesidades de refinanciación de las empresas.

PEOR ENTORNO ECONÓMICO

La combinación de una persistente inflación y la subsecuente presión sobre la economía añade otro ingrediente al puchero de la presión sobre las empresas. Nuestros economistas consideran realistas una recesión para EE.UU. en 2024, mientras que el crecimiento en la eurozona también se espera que se debilite, desde un 0,5% a un 0,4% anualizado. Aunque se espera que los tipos bajen durante 2024, nuestros economistas prevén que permanezcan sustancialmente elevados frente a niveles pre-pandémicos.

Pensamos que muchas empresas de bajas calificaciones se han mantenido a flote gracias a las ayudas desde los gobiernos y bancos centrales. Esto ha incluido compras de activos y estímulos desde los bancos centrales así como apoyos más localizados desde los gobiernos durante la crisis de la Covid y el barato entorno de financiación de los últimos años. Algunos planes de negocio poco sensatos podrían no sobrevivir financiaciones más costosas, tensionamientos monetarios o un entorno menos favorable, probando su quiebra.

CAMBIO DE PAISAJES EN ALGUNOS SECTORES

Además, ha habido cambios muy significativos en el paisaje en un mundo post Covid, por lo que vemos un cambio notable en los modelos de consumo, así como cambios en las dinámicas ante la elevada inflación. Este nuevo entorno ha elevado la presión sobre algunos sectores. También ha provocado un repunte en las rebajas de la deuda HY. Algunos de los sectores bajo la lupa han sido viajes, ocio, comercio minorista o las industriales de consumo intensivos de energía. Básicamente sectores con márgenes competitivos pero bajos.

De nuevo una elevada inflación, un entorno macro peor y en cambio, así como el mayor coste de la deuda son factores que tendrán un efecto negativo sobre las empresas. Se ha visto en las métricas del crédito, sobre todo en el cambio a peor en el cash flow (FCF). Por otro lado, los Ebitda han visto un repunte positivo este año.

Cuando miramos la relación entre los spreads y los impagos, observamos una fuerte correlación, explican en ING, aunque hay un cierto retraso. El más reciente entorno de spreads elevados, junto con la espera ampliación de los spreads, sugieren que los impagos crecerán los próximos meses.

Adicionalmente, estos impagos se han retrasado más de lo normal, en nuestra opinión, debido a los bajos niveles de financiación y el apoyo público que han mantenido a algunas empresas a flote hasta ahora, pero simplemente retrasando lo inevitable.

S&P Y MOODY’S ESPERAN REPUNTES EN LOS IMPAGOS

Basamos nuestras previsiones en las cifras actualizadas de Moody’s. Si bien las dos agencias esperan un aumento de los impagos su escenario base no es tan negativo como el nuestro.

La previsión más pesimista de S&P es con la que estamos más alineados, incluyendo un periodo prolongado de crecimiento lento o recesión y una inflación persistente, de tipos más altos más tiempo.

El caso base acepta que los cash flows sufrirán pero resistirán, mientras que el escenario optimista incluye unos tipos a la baja antes de lo previsto. Los dos escenarios pesimistas de Moody’s valoran que uno o dos de sus riesgos se desarrollen: estrés en el sector financiero, aceleración de la inflación, escalada en la guerra de Ucrania, más crisis energética y una ralentización de China. El escenario base espera que una combinación de tipos altos y bajo crecimiento recorte sólo beneficios y cash flows.