El escándalo de EiDF escribe un capítulo más. El máximo accionista de EiDF, Prosol Energía SL, y el presidente de la cotizada, Fernando Romero, han podido jugar con fuego en la batería de comunicados remitidos a BME Growth desde el pasado 5 de octubre. Desde esa fecha, la empresa dirigida por Fernando Romero ha comunicado una venta de acciones; un cambio en los accionistas de referencia; una operación de Tiago Moreira Salgado, directivo de Laurion Financial Enterprises y consejero dominical de EiDF; y una amortización de pagarés, de la que EiDF ha tenido que sacar 400.000 euros de sus propias arcas para llevarla a cabo.

Todo ello en apenas cuatro sesiones hábiles bursátiles. Para empezar a desgranar el posible abuso del mercado hay que remontarse al 27 de julio de 2023, una fecha clave para comprender cómo maneja la información del mercado esta firma, cuyas cuentas están aún sin presentar -tiene de plazo hasta el próximo 30 de octubre y en caso de no hacerlo será suspendida de nuevo de cotización-.

Como aclaración y lejos de elucubrar, este medio ha contactado tanto con la CNMV como BME Growth así como actores en activo e importantes directivos de empresas cotizadas para conocer en profundidad el enrevesado reglamento de obligado cumplimiento de los altos cargos y ejecutivos, como es el caso de Fernando Romero, a la hora de comprar y vender acciones de EiDF a través de su cartera particular y Prosol Energía.

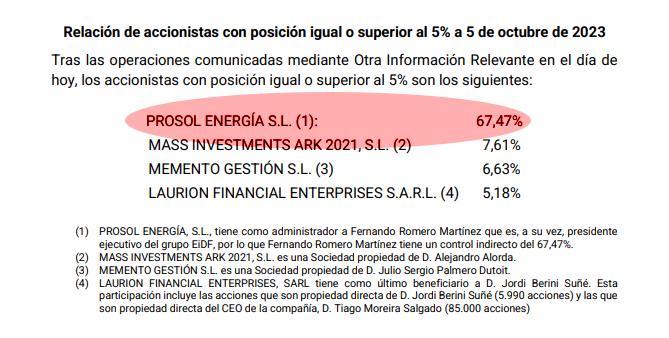

Esta empresa, controlada al 100% por Fernando Romero, ostentaba el 72,16% y ha pasado al 67,47%, es decir, ha vendido el 4,69% sin que se haya dado a conocer el precio de venta de ese porcentaje ni tampoco la fecha en la que se ha producido. Lo único que se conoce es el día en el que se ha comunicado este cambio. Prosol debe aún comunicar cualquier cambio de posición, por pequeño que sea.

EL MÁXIMO ACCIONISTA DE EIDF NO ACLARA NI CUÁNDO NI EL PRECIO DE VENTA DEL 4,69% DEL CAPITAL

El reglamento de BME Growth, distinto del de la Comisión Nacional del Mercado de Valores (CNMV), obliga a comunicar operaciones de más de 20.000 euros en el cómputo del año natural a los accionistas significativos, según apuntan hasta cuatro fuentes consultadas por MERCA2. «Es de obligado cumplimiento y además hay que comunicarlo en los tres días hábiles bursátiles siguientes como muy tarde», han destacado. «De no hacerlo podría ser una manipulación de mercado y, dependiendo de la situación, las sanciones pueden llegar a ser muy graves», han señalado las mismas fuentes.

La CNMV, a preguntas de este medio y como resolución de dudas, ha remitido a MERCA2 al artículo 19 del Reglamento de Abuso de Mercado. Esta regulación se modificó en 2016 y endurecía las sanciones a los directivos y accionistas de referencia que no siguieran las directrices de obligado cumplimiento a la hora de comunicar tarde las operaciones de compra y venta. Pero aún hay más, el cambio exigía la prohibición expresa de comprar y vender acciones durante 30 días antes de la presentación de cuentas semestrales o anuales.

De esta forma y sin que EiDF haya presentado las cuentas, Prosol Energía no podía ni comprar ni vender acciones -se desconoce en qué fechas se ha producido la venta de ese 4,69% y el precio-, pero el mismo día 5 de octubre se dio a conocer una nueva posición significativa, con más del 5%, por parte de Laurion Financial Enterprises SARL, que ostenta concretamente el 5,18%. El mercado puede entender que la nueva posición significativa era una venta de acciones del máximo accionista. Demasiadas sombras sobre el cuándo se hizo y el precio al que se hizo.

La lectura del mercado y de algunos medios de comunicación apuntó que el precio de venta era de 11,5 euros, el precio al que había vendido Fernando Romero el pasado 27 de julio. No obstante, ni el número de acciones ni el precio concuerdan con la cotización actual. Cabe señalar que un accionista externo puede comprar y vender acciones, pero nadie -y menos en la situación actual del mercado- pagaría 2,5 veces más por unos títulos cuando los puede comprar a un precio un 50% inferior. Business es business y el dinero es dinero.

FERNANDO ROMERO COMUNICA DOS MESES Y MEDIO DESPUÉS UNA OPERACIÓN DE 4 M€

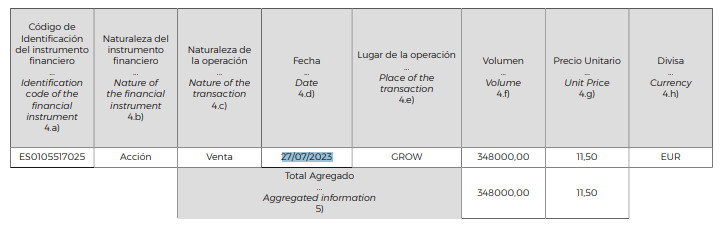

Volvamos a ese crucial 27 de julio, una fecha para enmarcar y que sirve para entender y comprender mejor el funcionamiento de posibles tergiversaciones al mercado de EiDF en este serial de comunicados a la CNMV. Aquel día, Fernando Romero vendió 348.000 títulos a un precio de 11,5 euros por acción. En total, 4.002.000 euros en ingresos. EiDF tiene en circulación 57,847 millones de títulos.

El precio se comunicó el 5 de octubre, pero EiDF estaba suspendida en el momento de producirse la operación y sus acciones marcaban aún el precio del 14 de abril, es decir, 29,76 euros. Es aquí cuando entra en juego la insistencia en las fechas y los precios. En el momento en el que EiDF vuelve a cotizar en el mercado, el 28 de agosto, las acciones se pararon en los 14,88 euros. Es decir, el entonces presidente vendió con un descuento del 22% respecto al precio de la vuelta a la cotización, pero un 61% por debajo de los precios fijados en el momento de la suspensión.

EIDF OCULTA LOS INFORMES DE DELOITTE Y KMPG ABOGADOS

¿Qué hubiera ocurrido si el mercado hubiera conocido esta operación de antemano? Esta es una cuestión cuya respuesta es muy incierta, como cierto es que la acción se desplomó por debajo de los 9 euros en esa misma sesión. De hecho, los precios marcados en los 14,88 euros se estancaron durante largas horas durante la primera sesión tras el levantamiento de la suspensión, con bronca incluida de la Comisión Nacional del Mercado de Valores (CNMV) a la cotizada por no publicar íntegramente el informe ‘forensic’ de Deloitte.

Las acciones de la empresa marcaron un precio de caída del 50%, pero de conocerse la operación de Romero, a 11,5 euros, la caída hubiera sido del 61,35%, es decir, más de once puntos más de lo reflejado por el mercado. «Podría tratarse de una manipulación del mercado ya que los inversores no contaban con toda la información, más cuando se trata de un consejero delegado», destacan las mismas fuentes.

Sin los datos publicados, pese a ser de obligado cumplimiento, el máximo accionista de EiDF tendría, además, que haber dado buena cuenta de los precios. Se podría intuir, por los propios comunicados a la CNMV de los últimos días, que Prosol Energía ha realizado la venta a Laurion Financial Enterprises a 11,5 euros, 2,5 veces más de la cotización actual. Pero al contrario del comunicado remitido por Fernando Romero, el máximo accionista de EiDF ocultó los precios a mercado a pesar de que es el propio consejero delegado el administrador único de la firma que controla ahora el 67,47% de EiDF.

De hecho, se comunica este hecho como si el consejo de EiDF hubiera detectado la entrada de un nuevo inversor con más de un 5%, un porcentaje que debe darse a conocer al mercado una vez alcanzado. No obstante, de esa misma comunicación se desprende la venta del 4,69% de Prosol Energía. El máximo accionista de EiDF no ha dado a conocer esta operación al mercado, con fechas y precio, y ha pasado el tiempo estipulado para ello, según el reglamento de BME Growth e incluso el de la CNMV.

«Como máximo accionista debe comunicar con transparencia los precios», ahondan las fuentes consultadas. No obstante, no se ha realizado comunicación alguna, como tampoco se ha publicado íntegramente el informe ‘forensic’ de Deloitte ni las consecuencias legales derivadas del mismo, encargo realizado a KMPG Abogados. Quien nada tiene que esconder debería poder publicarlo todo, al menos para que los inversores, accionistas y empresarios, así como los propios reguladores, tengan la oportuna información de una cotizada cuyo auditor se negó a firmar las cuentas.

LAS SANCIONES POR MANIPULACIÓN Y ABUSO DE MERCADO

Con todo, se podrían deducir varias cuestiones relevantes. La primera de ellas, la comunicación tardía de una venta de acciones está sancionada por la normativa, si bien puede tardar años en aparecer en el Boletín Oficial del Estado. Hay numerosos casos en la web de la CNMV y la correspondiente sanción dependerá de la gravedad del hecho.

Asimismo, podría haber de nuevo un quebranto del reglamento del mercado si se diera el caso de que las operaciones de venta de Prosol se han realizado este mismo mes de octubre, dentro del plazo del conocido «closed period»; y tercero, un consejero dominical del nuevo accionista de referencia ha comunicado una compra de acciones el pasado 6 de octubre por un importe de unos 15.000 euros, a un precio de 5,01 euros por título.

Este último hecho es una constatación porque sí se da a conocer precio y fecha, pero podría quebrantar igualmente el reglamento sobre abuso de mercado al realizar una compra de cerca de 3.000 acciones en un período prohibido. Según las fuentes consultadas, «ningún miembro del consejo puede realizar operaciones antes de la publicación de las cuentas semestrales o anuales».

Y es que, en el artículo 19 de dicha normativa se incluyó hace siete años una novedad sobre la prohibición expresa a las personas con responsabilidades de dirección dentro de una cotizada de realizar operaciones por su cuenta o por cuenta de un tercero, directa o indirectamente, en relación con acciones o instrumentos de deuda de la propia cotizada, o con derivados u otros instrumentos financieros vinculados, durante un período limitado de 30 días naturales anteriores a la publicación del informe financiero intermedio o anual que el emisor deba publicar. En la jerga bursátil se conoce como «closed period». Asimismo, esta norma incluye también a todos los miembros del Consejo.

PROSOL ENERGÍA Y EL ‘CLOSED PERIOD’ EN EIDF

Antiguamente las sanciones eran únicamente económicas, pero también son penales. El intento de manipulación también está penado, se consiga o no el objetivo. Según escribió en 2019 Enrique Castellanos FMR, MFI, del Instituto BME, la CNMV monitoriza todas las operaciones de acciones mediante potentes programas informáticos con algoritmos. No obstante, un directivo o inversor escapa de la misma cuando estas operaciones se realizan fuera de mercado, con papel y boli, como antaño, y más cuando se comunican a destiempo.

Las sanciones para una persona física pueden alcanzar los cinco millones de euros por infracciones referentes a la difusión y utilización de información privilegiada, así como manipulaciones del mercado; por las infracciones referentes a la obligación de prevención o detección de abuso de mercado y difusión pública de información privilegiada, el montante alcanza el millón de euros; mientras que las infracciones referentes a las listas de iniciados, operaciones realizadas por directivos y recomendaciones de inversión, la multa es de 500.000 euros.

La pregunta sería qué ocurre con la operación de Fernando Romero, con un montante de cuatro millones de euros y comunicada dos meses y medio después. ¿Se trata de información privilegiada a ser un precio ostensiblemente inferior al que marcaban las acciones de EiDF en el momento de realizarse la operación? O bien, ¿es simplemente una operación no comunicada a tiempo? El hecho de la infracción es claro dadas las fechas de comunicación al regulador.

EL MÁXIMO ACCIONISTA DE EIDF NO DA A CONOCER CUÁNDO HA VENDIDO CASI EL 5% NI EL PRECIO DE VENTA

En cuanto al 4,69% de Prosol, el problema es peliagudo. Al tratarse de una persona jurídica y además controlada por Fernando Romero, las sanciones pecuniarias administrativas son aún mayores. Por las infracciones referentes a la difusión y utilización de información privilegiada y manipulaciones de mercado la cuantía alcanza los 15 millones o bien el 15% del volumen de negocios anual total de la persona jurídica según las últimas cuentas disponibles aprobadas por el órgano de dirección.

Por las infracciones referentes a la obligación de prevención/detección de abuso de mercado y difusión pública de información privilegiada, la cuantía asciende a los 2,5 millones de euros o bien el 2% de su volumen de negocio anual total; mientras que las infracciones referentes a las listas de iniciados, operaciones realizadas por directivos y recomendaciones de inversión es de un millón de euros.

EL PRECIO DE FERNANDO ROMERO, UN 20% INFERIOR AL DE LA VUELTA A LA COTIZACIÓN

En este sentido, el reglamento indica que el abuso del mercado es el manejo de información privilegiada y la manipulación de los precios. ¿Pudo Fernando Romero manipular el mercado al ocultar la venta del 27 de julio? Esta pregunta tendría respuesta en el regulador, la CNMV, al tener la competencia al respecto.

Como siempre, el conocido como guardián del inversor guarda con celo toda investigación, incluso si ha abierto o no expediente alguno al respecto. Tan sólo dará a conocer la resolución, si la hubiere, a través del Boletín Oficial del Estado, pero puede tardar meses e incluso años en concluirlo y en darse a conocer.

Sin embargo, Fernando Romero pudo manejar una información muy valiosa a espaldas del mercado. Su venta a 11,5 euros en plena suspensión de cotización dejó a «los 2.000 accionistas» -número que ha facilitado en una entrevista a ‘Economía Digital’ el propio consejero delegado de EiDF- huérfanos de datos. Detraer esta información podría haber sido un engaño al mercado con la información disponible en la primera sesión de cotización tras el levantamiento de la suspensión.

Según las cifras de Romero, cada accionista de EiDF habría invertido cerca de 144.000 euros de media. Teniendo en cuenta que ha asegurado que unos entraron a un euro, otros a dos e incluso a cuatro, todos ellos estarían ganando dinero en este momento.

De aquí saldría otra cuestión: ¿Quién ha comprado? por ahora, lo único que se sabe es que Romero salió en parte con un fuerte descuento en plena suspensión, pero se desconoce por completo quién compró. Dicho inversor o inversores estarían perdiendo cerca de un 60%.

BME, EL ABUSO DE MERCADO Y LA FALTA DE RESPUESTAS

Castellanos definió el abuso de mercado como «un atentado directamente contra la integridad del mercado, donde en teoría los actores gozan de la misma información a la hora de comprar y vender acciones». Así lo expuso en un extenso artículo sobre las sanciones al mercado en 2019 donde ponía en valor la labor de los «departamentos de Cumplimiento Normativo».

Castellanos ahonda directamente en este departamento, pero se refería especialmente a las entidades financieras. Sin embargo, avisó claramente sobre los engaños y manipulaciones cometidas en el mercado. «!– /wp:paragraph –>

Según ha podido corroborar este medio, la preocupación es máxima debido al caso de EiDF tanto en la CNMV, como en BME Growth, así como empresarios de cotizadas en este mercado de empresas en expansión o de alto crecimiento. Y es que, la negativa de PwC a firmar sus cuentas, junto con la falta de transparencia a la hora de dar a conocer los documentos originales del informe forensic de Deloitte como el de KPMG Abogados, que no es ni mucho menos un revés al de Deloitte, deja numerosas dudas a un mercado huérfano de información y quien dispone de ella no la hace pública.

EIDF VENDE UN FALSO CAMBIO DE CEO

Asimismo, EiDF ha tenido que hacer aclaraciones sobre algo tan sencillo como nombrar a Galí Rogent como consejero delegado. La salida de Fernando Romero como CEO es obligada y exigida por el regulador, tal y como han corroborado fuentes consultadas por este medio. «Tenía que ser sustituido», según apuntan. De hecho, la propia EiDF lo comunicó tal cual el pasado el pasado 9 de octubre, a 21 días de la presentación obligatoria de resultados.

«La comisión de nombramientos y retribuciones, formada por los consejeros Enrique Pérez-Hernández Falcó, Tiago Morerira da Silva y Bruno Díez Herrera, ha propuesto al Consejo de Administración de EiDF reunido en el día de hoy nombrar a Joaquín Galí Rogent como nuevo CEO (primer ejecutivo) del Grupo EiDF. El consejo de administración ha acordado por unanimidad seguir la recomendación de la comisión de nombramientos y retribuciones», sostenía la empresa.

El titular estaba era meridianamente claro: «EiDF cambia de CEO». Esta frase literal abunda en la hemeretoca en este momento, pero ni eso se hizo ni tampoco había modificación alguna en la cúpula. La empresa lo ha resuelto como una aclaración, a pesar de venderlo como «CEO», el acrónimo utilizado para el cargo de consejero delegado.

LA ACLARACIÓN DE EIDF EN VÍSPERAS DEL PUENTE DEL PILAR

No obstante, a cierre de mercado de este miércoles, 11 de octubre, EiDF daba a conocer otra versión del asunto. Galí Rogent, ex de una Eurona que trata ahora de ver de nuevo la luz contra cúpula y gestión, es director general, cargo inferior al conocido como CEO. Para más inri, EiDF aseguraba que esta nueva nómina era «el nuevo primer ejecutivo» de la compañía, economista de formación y profesión. No habría lugar a dudas.

Como casi todo en EiDF, la importancia reside en los detalles. Que Galí Rogent sea primer ejecutivo nada tiene que ver con la figura de consejero delegado. «Su nombramiento como CEO, debe entenderse en el sentido de primer ejecutivo o director general», sin que pueda confundirse con la figura del consejero delegado. Así lo aseguró la compañía en un documento firmado por el propio Galí Rogent. Cabe señalar, además, que el nombramiento aún no es efectivo.

REGLAMENTO QUE RIGE A EIDF Y RESTO DE COTIZADAS

El artículo 19 del reglamento de Abuso de Mercado apunta que las personas las personas con responsabilidades de dirección, así como las personas estrechamente vinculadas con ellas, deberán notificar al emisor o al participante del mercado de derechos de emisión y a la autoridad competente sobre toda operación ejecutada ejecutada por cuenta propia relativa a acciones o instrumentos de deuda de dicho emisor, instrumentos derivados u otros instrumentos financieros vinculados a ellos. Como es el caso de Prosol Energía SL, como máximo accionista de EiDF, y de Fernando Romero, quien además es el presidente de la cotizada.

«Dicha notificación se llevará a cabo sin demora y a más tardar en un plazo de tres días hábiles a partir de la fecha de la operación», según reza el reglamento. En este sentido, debe darse a conocer el nombre y apellidos, el motivo de la notificación, el nombre del emisor, la descripción e identificador del instrumento financiero y la naturaleza de la operación, indicando si están vinculadas al ejercicio de programas de opciones de acciones, entre otros.

Asimismo, se debe indicar tanto el precio como el volumen, tal y como mostró a posteriori el presidente y entonces CEO de EiDF. Pero que no ha hecho con Prosol Energía SL al ser máximo accionista y que no ha dado a conocer el precio de venta de las acciones ni cuándo se hicieron.