Hay analistas que colocan el Euribor este año en el 4%. Es un porcentaje que hace temblar a muchos clientes, pero como las subidas de tipos no serán eternas, hay quienes apuestan por las hipotecas fijas y las que están ahora más de moda: las mixtas. A este público se están dirigiendo muchas entidades, pero destacan cinco en concreto: Evo, Openbank, Caja de Ingenieros, Ibercaja y Bankinter, que ofrecen unas hipotecas mixtas muy atractivas.

LAS HIPOTECAS MIXTAS MÁS INTERESANTES

De Evo a Bankinter pasando antes por Openbank, Caja de Ingenieros e Ibercaja. Son las cinco hipotecas mixtas más interesantes del mercado, al menos a ojos del comparador Helpmycash.

La banca está haciendo la lectura del momento y la tendencia de los usuarios es la de contar con hipotecas que les permitan capear el temporal de la subida de tipos sin amarrarse a un tipo fijo que pueda resultar mucho más caro cuando los tipos bajen. De ahí que las estadísticas reflejen este punto de modo claro en las hipotecas. “Las hipotecas mixtas despegan y ya son hasta el 60% de la nueva contratación”, según publicó ‘El Economista’, que cita datos del comparador Iahorro.

En enero las hipotecas mixtas ya suponían un tercio del total

En enero las hipotecas mixtas ya suponían un tercio del total lo cual da una idea de qué la apuesta de los usuarios es por ahora por las hipotecas mixtas. En este marco, hay muchas entidades financieras interesadas en captar clientes que tengan hipotecas mixtas.

Entre las hipotecas mixtas analizadas, las que tienen las ofertas más jugosas son cinco: Evo, Openbank, Caja de Ingenieros, Ibercaja y Bankinter.

EVO BANCO E HIPOTECA MIXTA

La Hipoteca Inteligente Flexible de Evo Banco es la mejor dentro de su modalidad. Su interés fijo durante los primeros 15 años es muy bajo: 2,45%. El interés variable que se aplica a partir del undécimo año es de euríbor más 0,75%, que también es muy reducido. A cambio, solo hay que domiciliar la nómina y contratar los seguros de hogar y vida con el banco, tres requisitos asequibles y fáciles de cumplir, según destaca Helpmycash en el ámbito de las hipotecas mixtas.

“La hipoteca fija resto variable de Evo te ofrece un poco de todo: un tipo fijo durante los primeros años, y un tipo variable después del tiempo que hayas fijado, normalmente son 5 o 15 años. Pasado ese tiempo, tus cuotas podrían variar en función, en este caso, del Euribor y el diferencial. Elegir una hipoteca mixta es elegir un poco de cada hipoteca. Pues el tipo de interés fijo de los primeros años suele ser más bajo que el de la hipoteca fija, eso sí, después, el diferencial podría ser mayor que una hipoteca de tipo variable”, apunta el banco en la web.

Para conseguir la bonificación en las modalidades de «Hipoteca Inteligente Variable necesitas domiciliar tu nómina en evo

Para conseguir la bonificación en las modalidades de «Hipoteca Inteligente Variable necesitas domiciliar tu nómina en Evo», o prestación por desempleo o pensión, por un importe igual o superior a 600€/mes; y contratar el seguro de hogar. Para conseguir la bonificación en caso de Hipoteca Inteligente Tipo Fijo, Hipoteca Inteligente Tipo Fijo 15 años resto variable e Hipoteca Tipo Fijo 5 años resto variable, domiciliar tu nómina en Evo, o prestación por desempleo o pensión, por un importe igual o superior a 600€/mes; contratar el seguro de hogar, y un seguro de vida a través de Evo.

HIPOTECA MIXTA DE OPENBANK

Mientras, la Hipoteca Open Mixta de Openbank ocupa la segunda plaza. Tiene un interés muy competitivo: 2,58% fijo durante los primeros diez años y euríbor más 0,55% a partir del undécimo. Estos tipos están rebajados por domiciliar los ingresos, contratar los seguros de hogar y vida del banco, usar una tarjeta de crédito, abrir un fondo o plan de pensiones y contratar los suministros de gas y electricidad con Repsol. Además, si pides una hipoteca de 150.000 euros o más, puedes rebajar el tipo fijo inicial en 0,10 puntos porcentuales.

la Hipoteca Open Mixta de Openbank tiene un interés muy competitivo: 2,58%

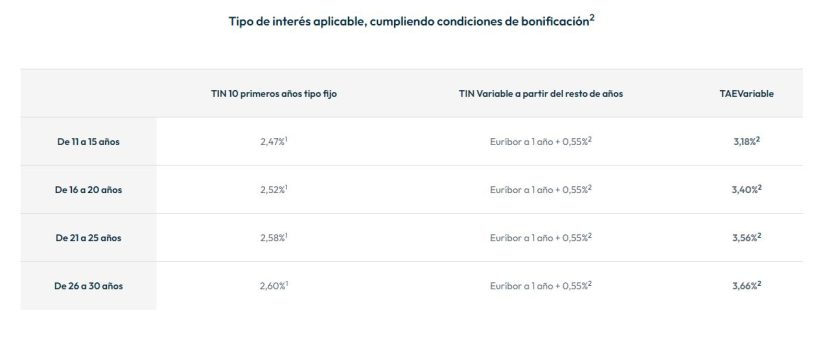

“Desde 2,47% TIN los 10 primeros años y resto de años desde Euríbor a 1 año + 0,55%. TAE Variable: 3,18%”, señala la entidad. “Sin cumplir condiciones de bonificación, el tipo será desde 3,27% TIN los 10 primeros años y resto de años desde Euríbor a 1 año + 1,35%” señala Openbank.

PORCENTAJE MÁS FAVORABLE

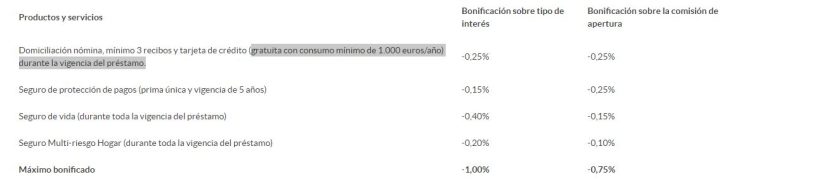

Ahora bien, el porcentaje más favorable está supeditado a que se cumplan ciertas condiciones. “Podrás obtener una bonificación de hasta 0,80 % sobre el tipo fijo inicial sin bonificación siempre que contrates los siguientes productos y servicios. Su contratación no es obligatoria, pero sí puede ayudar a que pagues menos por tu hipoteca”, apuntan en la web. «Si la hipoteca es para vivienda habitual, deberás domiciliar una nómina, pensión o cualquier otro tipo de prestación de carácter público por importe igual o superior a 900 € en el caso de un titular y por importe igual o superior a 1.800 € en el caso de dos titulares».

Si la hipoteca es para segunda vivienda o eres autónomo, deberás domiciliar la nómina, pensión, cualquier otro tipo de prestación periódica percibida por transferencia en concepto retributivo, o realizar cada mes un ingreso en Openbank desde una cuenta de otra entidad. Para un único titular, debe ser igual o superior a 900 € mensuales. Si son dos o más titulares, el importe mínimo es de 1.800 € mensuales. La bonificación por este concepto será de 0,30 % en el tipo de interés no bonificado.

En el caso de los seguros, piden «contratar el seguro de hogar comercializado por Openbank. Si aseguras la vivienda hipotecada tendrás 0,10 % de bonificación en el tipo de interés no bonificado. También obtendrá esta bonificación si contrata el seguro de vida comercializado por Openbank Bank,y asegura el 100 % del capital financiado. Del mismo modo, piden contratar los servicios de energía con Repsol. En concreto, «contratar y tener vigente el servicio de suministro eléctrico y el servicio de suministro de gas con Repsol en tu casa hipotecada te permitirá reducir tu tipo de interés no bonificado un 0,05 % por cada suministro contratado».

en el caso de los seguros, piden «contratar el seguro de hogar comercializado por Openbank.

Mientras, en el caso de las tarjetas, cada uno de los titulares de la hipoteca debe contratar o tener vigente una tarjeta de crédito con Openbank y utilizarla al menos una vez al mes, dentro de cada periodo mensual de liquidación de la tarjeta. Con ello tendrás una bonificación del 0,10 % sobre el tipo de interés no bonificado.

Fondos y planes de pensiones:

Realizar suscripciones, aportaciones o traspasos externos en Fondos de Inversión o Planes de Pensiones comercializados por Openbank por un importe mínimo de 600 € netos anuales, o que las aportaciones acumuladas sumen un mínimo de 600€ netos por cada año en curso de la hipoteca, supondrá una bonificación del 0,10 % en el tipo de interés no bonificado de tu hipoteca.

Domiciliar ingresos

Si la hipoteca es para vivienda habitual, deberás domiciliar una nómina, pensión o cualquier otro tipo de prestación de carácter público por importe igual o superior a 900 € en el caso de un titular y por importe igual o superior a 1.800 € en el caso de dos titulares.

Si la hipoteca es para segunda vivienda o eres autónomo, deberás domiciliar la nómina, pensión, cualquier otro tipo de prestación periódica percibida por transferencia en concepto retributivo, o realizar cada mes un ingreso en Openbank desde una cuenta de otra entidad. Para un único titular, debe ser igual o superior a 900 € mensuales. Si son dos o más titulares, el importe mínimo es de 1.800 € mensuales. La bonificación por este concepto será de 0,30 % en el tipo de interés no bonificado.

SEGUROS, TARJETAS Y BONIFICACIONES

Para gozar de las bonificaciones, Openbank pide contrar seguros, gas y electricidad con Repsol y usar la tarjeta de crédito.

Así, pide «contratar el seguro de hogar comercializado por Openbank. Si aseguras la vivienda hipotecada tendrás 0,10 % de bonificación en el tipo de interés no bonificado». Lo mismo para el seguro de vida. «Si aseguras el 100 % del capital financiado, obtendrás una bonificación del 0,10 % en el tipo de interés no bonificado», apuntan.

Hay bonificación del 0,05% en el tipo si se contratada con Repsol la electricidad y el gas

Del mismo modo, el usuario debe «contratar y tener vigente el servicio de suministro eléctrico y el servicio de suministro de gas con Repsol». Tener esto «en tu en casa hipotecada, te permitirá reducir tu tipo de interés no bonificado un 0,05 % por cada suministro contratado»

TARJETA DE CRÉDITO

Cada uno de los titulares de la hipoteca debe contratar o tener vigente una tarjeta de crédito con Openbank y utilizarla al menos una vez al mes, dentro de cada periodo mensual de liquidación de la tarjeta. Con ello tendrás una bonificación del 0,10 % sobre el tipo de interés no bonificado.

Fondos y planes de pensiones:

Realizar suscripciones, aportaciones o traspasos externos en Fondos de Inversión o Planes de Pensiones comercializados por Openbank por un importe mínimo de 600 € netos anuales, o que las aportaciones acumuladas sumen un mínimo de 600€ netos por cada año en curso de la hipoteca, supondrá una bonificación del 0,10 % en el tipo de interés no bonificado de tu hipoteca.

CAJA DE INGENIEROS

La Hipoteca Mixta de Caja de Ingenieros se lleva el bronce. Su interés es del 3,25% fijo durante los primeros diez años y de euríbor más 0,75% a partir del undécimo. Para conseguirlo, tendrás que domiciliar tu nómina y tres recibos, usar una tarjeta de crédito gastar un mínimo de 1.000 euros al años durante toda la vida del préstamo y contratar sus seguros de hogar, de vida y de protección de pagos. La bonificación máxima es del 1%.

HIPOTECA MIXTA DE IBERCAJA

La Hipoteca Vamos A Tipo Mixto 10 de Ibercaja ocupa la cuarta posición. Su interés es muy bajo en el tramo a tipo fijo: 2,55% fijo los primeros diez años y euríbor más 1,10% para el resto. Para acceder a esos tipos deberás domiciliar los ingresos y recibos, suscribir los seguros de hogar y vida de la entidad, usar una tarjeta de crédito e invertir en un plan de aportación sistemática.

La hipoteca se da por un importe mínimo de 100.000€ con un máximo de hasta el 80% del valor de tasación (o el de compraventa si este es menor) para adquisición de tu vivienda habitual. El plazo de pago son 25 años (siempre que al vencimiento de la operación ninguno de los prestatarios haya superado la edad de 75 años). “Si tienes 35 años o menos puedes obtener una financiación hasta del 95% en la gama de Hipotecas Vamos”, agregan en relación a las hipotecas «Vamos» desde Ibercaja .

La hipoteca «VAMOS», DE IBERCAJA, se da por un importe mínimo de 100.000€ con un máximo de hasta el 80% del valor de tasación

El tipo de interés se divide en dos periodos: el primero, durante los 5 primeros años, a tipo de interés fijo de 2,25%. Mientras, durante el segundo periodo, que va desde el primer mes del sexto año hasta el vencimiento final de la operación, se aplicará un tipo de interés variable resultante de la suma del euríbor a 1 año BOE + 1,85% (se aplicará el euríbor del mes anterior a la fecha de cambio; revisión semestral). Además, a este tipo de interés nominal, siempre que se cumplan todas las condiciones de bonificación, se le restará un punto aplicándose euríbor a 1 año BOE + 0,85%.

IBERCAJA PIDE QUE LA NÓMINA DOMICILIADA SEA DE 2.500 EUROS PARA DAR BONIFICACIÓN

Esta hipoteca tiene condiciones para bonificar el tipo de interés. “Hay que recibir ingresos mensuales en concepto de nómina por importe total de, al menos, 2.500€; efectuar doce o más operaciones económicas al semestre con una misma tarjeta de crédito de Ibercaja, titularidad de cualquiera de los prestatarios y domiciliación de tres o más recibos de servicios o suministros básicos con periodicidad mensual o bimestral así como tener o contratación de un seguro de hogar y otro de vida5 comercializados por Ibercaja y tener o o contratar de planes de aportación sistemática con una cuota mínima de 75€ mensuales a uno de los fondos de inversión de Ibercaja.

La TAE que ponen como ver ejemplo representativo es del 4,52% para quienes no cumplen las condiciones de bonificación y del 4,5% para quienes si las cumplen.

BANKINTER Y SU HIPOTECA MIXTA

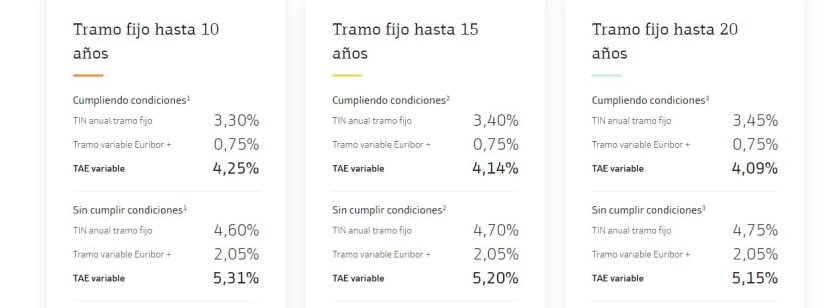

Otra buena oferta es la Hipoteca Mixta de Bankinter. Su interés es del 3,3% los primeros diez años y de euríbor más 0,75% los siguientes, bonificado por domiciliar la nómina, contratar dos seguros (hogar y vida) de la entidad y abrir uno de sus planes de pensiones.

Las condiciones que pide la entidad que tiene como consejera delegada a María Dolores Dancausa son «exclusivas para personas físicas residentes en España para la compra de primera o segunda vivienda. Para titulares con ingresos mensuales superiores a 2.500 euros.

Las condiciones que piden son «exclusivas para personas físicas residentes en España para la compra de primera o segunda vivienda», dicen en Bankinter

«Durante los primeros años el interés es fijo, conociendo con exactitud el importe de tus cuotas. Después de este periodo y hasta la finalización del préstamo, el tipo de interés pasa a ser variable», afirman en la web de Bankinter.

El plazo máximo de amortización para el tramo a interés fijo es de 20 años. El plazo máximo para la amortización total del préstamo es de 30 años, siempre que ninguno de los titulares supere los 75 años al finalizar la vida del préstamo.