La quiebra de Silicon Valley Bank (SVB) ha puesto de manifiesto los graves errores en los controles del regulador bursátil y la SEC; el supervisor de la banca, la Reserva Federal (FED). El auditor de la propia entidad financiera quebrada, KPMG, dio el visto bueno a las cuentas sin oponer salvedad alguna hace tan sólo tres semanas. El motivo es que los números hacen referencia al cierre del ejercicio y la auditoría se cerró el mismo 24 de febrero.

Apenas dos semanas después, la situación en SVB comenzó a ser crítica. La agencia de calificación Moody’s rebajó la nota y la compañía tuvo que vender con pérdidas la deuda soberana en su balance por valor de 2.000 millones de dólares ante la petición de reembolsos de sus clientes. Estos números rojos no habían aflorado hasta el estallido de la crisis de confianza.

KPMG LLP auditó los estados financieros consolidados de SVB «sin salvedades sobre la efectividad del control interno» a cierre de 2022 de la Compañía sobre la información financiera al 31 de diciembre de 2022. La ‘big four’ afirmó haber auditado las cuentas de 2021 y 2021, los estados consolidados de los resultados, la unidad integral, contable y los flujos de efectivo. También aseguró haber auditado el control financiero interno de la compañía, sin encontrar error alguno. El auditor emitió su informe con unos estados financieros que reflejaban la imagen fiel de la compañía, siguiendo todos los pasos regulados.

SVB TUVO UN EFECTIVO CONTROL, SEGÚN KMPG

A su juicio, los estados financieros consolidados «presentan razonablemente, en todos los aspectos significativos, la situación financiera» de SBV a cierre del año, así como los resultados de sus operaciones y sus flujos de efectivo para cada uno de los ejercicios teniendo en cuenta las reglas contables «generalmente aceptadas» en Estados Unidos.

se realizaron operaciones matemáticas que incluían la probabilidad de incumplimiento de los clientes, las pérdidas derivadas del incumplimiento y la exposición individual de los préstamos sin quitas. El riesgo era claro, pero las cuentas se auditaron y aprobaron sin mayor problema.

KPMG afirmó, además, que el quebrado banco mantuvo un «efectivo» control interno, pero señaló que cambió su metodología contable para la «presentación de derivados y coberturas» sujetos a compensaciones. No hubo ninguna alarma por este motivo.

KPMG utilizó para SVB específicamente una normativa contable para detectar «debilidades materiales», como ha aflorado este martes Credit Suisse, o errores por falsedad documental o fraude. La auditoría se planificó para tener la seguridad de que los estados financieros consolidados estaban libres de dudas en «todos» los aspectos importantes.

LAS PÉRDIDAS EN SVB QUE TUVIERON QUE HACER SONAR LAS ALARMAS

Se llegaron a evaluar «riesgos de debilidades materiales» en los estados financieros consolidados y se llevaron a cabo procedimientos que pudieran responder a esos riesgos de fraude o errores contables. Así, KPMG realizó a modo de prueba un examen sobre las cantidades y revelaciones de los estados financieros. Nada se destapó entonces a cierre del ejercicio.

La auditora, por otro lado, sí detectó un «asunto crítico» -significatividad- por la que debía emitir uas explicaciones sobre las provisiones realizadas por Silicon Valley Bank para hacer frente a las pérdidas crediticias de préstamos y compromisos para «ciertos segmentos de la cartera evaluados de forma colectiva».

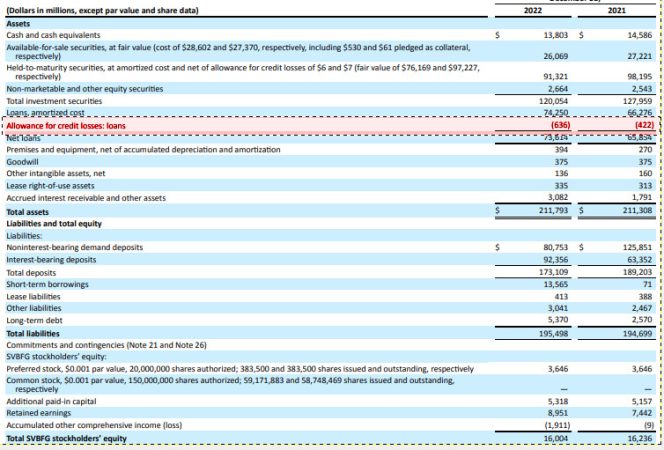

En concreto, casi 1.000 millones de dólares a cierre de 2022 (en rojo en la siguiente imagen). Estos préstamos eran «pérdidas crediticias esperadas» debido a los riesgos inherentes a los préstamos. SVB lo hizo basándose en «información relevante pasada», el entorno macroeconómico y los pronósticos sobre cobros de estos préstamos.

Para su cálculo, se realizaron operaciones matemáticas que incluían la probabilidad de incumplimiento de los clientes, las pérdidas derivadas del incumplimiento y la exposición individual de los préstamos sin quitas. Todo, pese a que estas provisiones afectaban a los fondos globales, la división de inversiones, el flujo libre de caja y segmentos de cartera dependiente, entre otros.

Fuentes de la auditora han señalado a MERCA2 que este tipo explicaciones son habituales en los informes de auditoría. Son aclaraciones que se incluyeron tras los cambios regulatorios realizados tras la crisis de 2008.

NI UNA MENCIÓN EN SALVEDADES A UN ASUNTO CRÍTICO EN SVB

«Son un asunto crítico de auditoría», afirmaron los auditores. De hecho, se tuvo que emplear a fondo con especialistas contables para evaluar la situación debido a la «complejidad e incertidumbre de la medición». Se evaluaron la metodología e incluso los cálculos realizados con anterioridad, así como la realización de varios supuestos y ajustes cualitativos. Tal era la situación que se requirió «el juicio del auditor para evaluar la suficiencia de la evidencia de la auditoría».

«Evaluamos el diseño y probamos el funcionamiento la efectividad de ciertos controles internos relacionados con la medición de SVB incluyendo controles sobre la revisión periódica», se identificaron los supuestos significativos, se evaluaron ajustes, la determinación de las calificaciones de riesgo crediticio y se realizaron análisis de resultados y tendencias. Toda una prueba de fuego para un «asunto crítico» que no mereció mención alguna en las salvedades para KPMG. De nuevo, el auditor vuelve a estar en el ojo del huracán, como ha ocurrido en otras ocasiones. Pero su deber no es analizar las cuentas, sino detectar posibles errores contables en las mismas.

KPMG, MULTADA POR LAS TRAMPAS EN UN EXAMEN

En 2019, KPMG pagó una multa de 44,5 millones de euros para evitar ir a juicio en un caso investigado por la Comisión del Mercado de Valores (SEC) de EE UU, que acusaba a la entidad de haber alterado auditorías tras recibir información robada sobre inspecciones que serían realizadas por el Consejo de Supervisión de Contabilidad de la Empresa Pública (PCAOB), la misma norma contable que se ha aplicado con el caso de SVB.

Asimismo, la CNMV estadounidense desveló que varios auditores de KPMG habrían hecho trampa en los exámenes internos de capacitación al compartir incorrectamente las respuestas y manipular los resultados de las pruebas. La propia auditora se comprometió a evaluar sus controles de calidad relacionados con la ética y la integridad, identificar a los profesionales de auditoría que violaron los requisitos al respecto en relación con los exámenes de capacitación de los últimos tres años, y cumplir con una orden de cese y desistimiento.