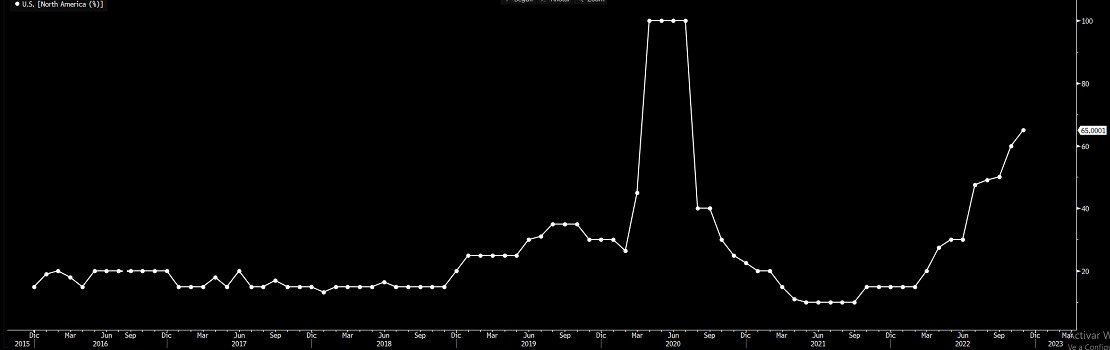

La recesión ocurrirá se iniciará en apenas un mes, según apunta la curva de tipos invertida en Estados Unidos. Se trata de uno de los indicadores adelantados de esta grave situación económica. Hasta ahora, la primera economía Occidental ha superado una recesión técnica este mismo 2022, pero la curva de tipos invertida aún no había marcado su nivel crítico: el 70%. A partir de esta cota, la probabilidad de recesión en Estados Unidos es del 100%. Actualmente, la curva de tipos invertida apunta al 76%.

Este indicador, además, también muestra la cercanía de la recesión. Siguiendo la sucesión de las seis recesiones de los últimos 50 años, una vez superado el 70% tan sólo pasan entre tres y seis meses para que esta grave situación económica se manifieste en la economía real. Además de la curva de tipos invertida, la probabilidad de una recesión se ha disparado hasta el 65% en EE UU, siendo una de las lecturas adelantadas más altas registradas en los últimos años, tan sólo superada por la recesión de marzo de 2020 por la pandemia de coronavirus.

LA RECESIÓN, A UN MES VISTA EN BASE A LAS ANTERIORES CURVAS DE TIPOS INVERTIDAS

La curva de tipos invertida lleva meses advirtiendo de la recesión, de ahí que la mayoría de bancos centrales apunten a un «aterrizaje suave». Sin embargo, la situación actual tampoco apunta a una recesión al uso o como las conocidas hasta ahora. Y es que, en el último medio siglo la inflación no había alcanzado los niveles actuales, dibujando así un posible escenario de estanflación, cuyo riesgo no se descarta debido a una inflación desbocada.

La recesión apunta también a la estanflación, pese a las caídas de los precios de las materias primas

La recesión también se puede visibilizar con el precio del petróleo y otras materias primas. Las caídas de estas en las últimas jornadas apuntan a una menor demanda, más cuando el cártel de la OPEP ha reducido su oferta, pero a partir del próximo 5 de diciembre entran en vigor las nuevas sanciones de EE UU y Bruselas al oro negro de Rusia. Algunas voces consultadas por INVERSIÓN señalan que este día-D será crítico para la economía global al reducirse la oferta aún más y podría provocar fuertes desequilibrios en el mercado. Así las cosas, esta materia prima podría alcanzar los 120 dólares por barril, un 36% por encima de los precios actuales.

LAS DEVASTADORAS CONSECUENCIAS DE ESTA RECESIÓN

Esta curva de tipos muestra como los intereses a un sólo mes se sitúan cerca del 4%, mientras que a 30 años se sitúan en el 3,89%. Se trata de intereses oficiales y referenciados a la deuda pública más segura del mundo. En concreto, la gráfica muestra la diferencia del bono a 30 años respecto a la rentabilidad ofrecida por el Tesoro de EE UU a dos años. Estas brechas son las que muestran en la gráfica habitual, pero en la economía real, sin embargo, los estragos son devastadores. A 30 años, los tipos de interés hipotecarios se sitúan cerca del 7%, su nivel más elevado desde el 2000.

En este mes de noviembre, la curva de tipos invertida señala que tan sólo queda un mes para iniciarse la recesión, si bien no será confirmada hasta junio de 2023. Este indicador muestra el inicio de la misma y no la confirmación, por eso se le considera un indicador adelantado. Sin embargo, las previsiones de crecimiento en EE UU apuntan a un buen fin de año, con subidas de incluso el 1%, mientras que los otros datos macroeconómicos, como las ventas minoristas y precios de la vivienda, reflejan un bajón debido principalmente a la elevada inflación. En Reino Unido ya están inmersos en recesión y se han anunciado subidas de impuestos y recortes para controlar la situación.

LOS BANCOS CENTRALES TENDRÁN QUE SUBIR LOS TIPOS AL 5%

Todo ello, mientras los bancos centrales continúan luchando contra la inflación con subidas de tipos de interés menores, pero ascensos al fin y al cabo que dañan aún más a hogares, empresas y países con mayores niveles de deuda. Pese a que se pondrá freno en las reuniones de diciembre, el martillo pilón de los incrementos del euro y del dólar serán una tónica en los próximos meses. De esta forma, se espera que la FED aminore el ascenso del precio del billete verde al 0,5% frente al 0,75%, aunque la visión ‘hawkish’ de la política monetaria no busca aflojar en esta política monetaria.

En Europa, el turno será del BCE, con la mayor inflación en la historia, por encima del 10%. Aquí el margen de maniobra de la presidenta del organismo supervisor de la banca, Christine Lagarde, es más reducido. Sea como fuere, más agresivo o moderado, los tipos de interés en el Viejo Continente y al otro lado del Atlántico continuarán su escalada y con ella los intereses de las hipotecas, principal preocupación para los hogares y especialmente para la banca.

EL ÍNDICE DEL MIEDO, A LA BAJA PESE AL TEMOR A RECESIÓN

El mercado descarta por completo otro escenario en cuanto a los tipos, y por tanto, la curva invertida continuará abriendo la brecha. En el mercado, además, los analistas desconocen por completo que está descontado en este momento de cara al próximo año. Por ahora, la volatilidad se ha lanzado a la baja, con un índice VIX, conocido como el índice del miedo, en los 21 puntos, su nivel más bajo desde el pasado mes de agosto. Este mismo martes el desplome en este selectivo es casi el 5%, mientras el S&P 500 ha cerrado de nuevo con ganancias superiores al 1%.

Sin embargo, los riesgos continúan muy vigentes como para dar por finalizada esta crisis. Las subidas en Wall Street podrían deberse a una gran operación de maquillaje tras el peor primer semestre desde 1937, pero también a la tendencia estacional que se marca en los últimos tres meses del año. También preocupa que en países como Reino Unido, Países Bajos, Italia y Alemania registren una inflación de entre el 10% y el 14%, niveles muy alejados de los mandatos del BCE y del Banco de Inglaterra. De esta forma, quedará aún un mayor esfuerzo para subir los tipos de interés a cotas cercanas al 5%.