Las subidas de tipos de interés tanto en Europa como en Estados Unidos, así como en más de 50 países del mundo, tratan de contener la inflación. Sin embargo, históricamente los precios sólo han bajado cuando el nivel de los intereses se sitúa por encima. Además, esta maniobra de los bancos centrales esquilma también los ahorros de los hogares y empresas que tienen la deuda referenciada a tipos variables, mientras la economía se dirige a una recesión de dimensiones importantes.

La perspectiva de cuellos de botella en la energía de cara al invierno hace que las expectativas para gran parte de la industria alemana sean aún más negativas

Por esta razón, hogares y empresas generarán morosidad y no sólo en la banca, cuyo control de riesgos se ha llevado a rajatabla para impedir situaciones similares a la de 2008, sino también empresas energéticas, que están contratando los servicios de cobradores de deuda para poder exigir el pago a los clientes.

En una primera lectura, la subida de tipos de interés sienta bien en el mercado. De hecho, las principales entidades financieras cotizadas españolas ha remontado más de 9.500 millones en el Ibex 35 con el empujón del Banco Central Europeo desde la subida histórica de tipos de interés del pasado jueves hasta este lunes. En el cómputo, las mejor paradas son las entidades con mayor a exposición a la Eurozona, mientras que Banco Santander, por su diversificación en Latinoamérica, Reino Unido y Estados Unidos, se ha quedado rezagada en estos ascensos.

EL BCE, ¿SUBIDAS DE TIPOS HASTA 2023?

Con la reciente subida de tipos de interés, el BCE aseguró que tenía como objetivo normalizar las condiciones monetarias y reducir la inflación. Sin embargo, esta meta está aún lejos de conseguirla. Y es que, para la institución presidida por Christine Lagarde la inflación cerrará en la Eurozona en el 8,1%, cuatro veces por encima del nivel cercano al 2%, tal y como fija su mandato.

De esta forma, continuarán las subidas de tipos hasta que sea necesario debido a la brecha entre la inflación y los tipos de interés -interés real-. En su discurso para argumentar la subida de tipos que negó en marzo, Lagarde aseguró que mantendría esta política hasta alcanzar un nivel «normalizado» de precios. Todo ello sin concretar fechas ni estimaciones, un cambio de paso respecto a sus comentarios posteriores a la invasión de Rusia a Ucrania. No obstante, advirtió que este plan de acción se llevaría a cabo en un espacio relativamente corto de plazo.

Las perspectivas del BCE apuntan a una inflación del 2,3% en 2024, es decir, aún habría que esperar año y medio para ver ritmos de inflación a niveles aceptables. Para los de Lagarde, estos desorbitados precios, los más elevados desde que existe el euro, se deben a los altos precios energéticos, por el lado de la oferta y no de la demanda, como tratan de sugerir algunos economistas. Así las cosas, mantener la inflación bajo control es más difícil. Para la agencia de calificación Moody’s, «se requiere una acción contundente».

EL BCE TENDRÁ QUE HACER UNA ACCIÓN CONTUNDENTE PARA CONTROLAR LA INFLACIÓN

La misma agencia apunta que el incremento de las tasas de interés es el más elevado en la última década y tiene como objetivo frenar la demanda para tener un cierto control. Para la banca, es un balón de oxígeno dadas las reducciones de los márgenes por los bajos tipos de interés durante la última década. Pero esta subida del precio del euro tiene «otras consecuencias«.

En este sentido, mientras el BCE ha adoptado el camino de llevar a la economía hacia la recesión y cubrir las necesidades de la banca, el problema se carga sobre los clientes de estas entidades financieras. «La solvencia de los clientes se verá erosionada si la inflación se mantiene en niveles altos durante demasiado tiempo», ha alertado. Y es que, los ingresos reales se reducirán debido a la presión inflacionaria y a los mayores costes de la deuda, una pinza que conduce «a los impagos y a mayores pérdidas crediticias«, es decir, a un incremento de la morosidad.

Los prestatarios con créditos a intereses variables buscarán cambiarlos a fijos, a precios superiores a los actuales en algunos casos, mientras quienes busquen refinanciar su deuda se enfrentarán a mayores desembolsos. Así, pese a que la subida de tipos pudiera beneficiar en un primer momento a la banca, estas mismas subidas podrían provocar pérdidas a la banca por el lado del cliente.

LA DOBLE CARA DE LOS TIPOS DE INTERÉS: MÁS RENTABILIDAD Y MÁS MOROSIDAD

A su vez, la banca se deberá preparar para realizar recortes de personal, como ya está sucediendo desde mayo en Estados Unidos, con miles de despidos en las principales concesionarias de hipotecas y en la propia banca, que habría sobredimensionado su capacidad tras dos años desde el estallido de la pandemia. Goldman Sachs, según Reuters y Bloomberg, es el primer gran banco en prescindir de personal en esta recesión, con la salida del 1% de la plantilla.

A todo ello, el BCE ha retirado los estímulos que puso en marcha para compensar el impacto de los tipos de interés negativos, como la eliminación de la remuneración de los excesos de reserva depositados en la entidad. No obstante, mantiene inalterable el mecanismo de remuneración de los depósitos de las entidades financieras, el TLTRO. De esta forma, la banca no perderá rentabilidad por restringir el crédito, pese a que las condiciones de acceso se están endureciendo. El fin de este sistema se estudiará una vez se controle la inflación y la profundidad de la recesión.

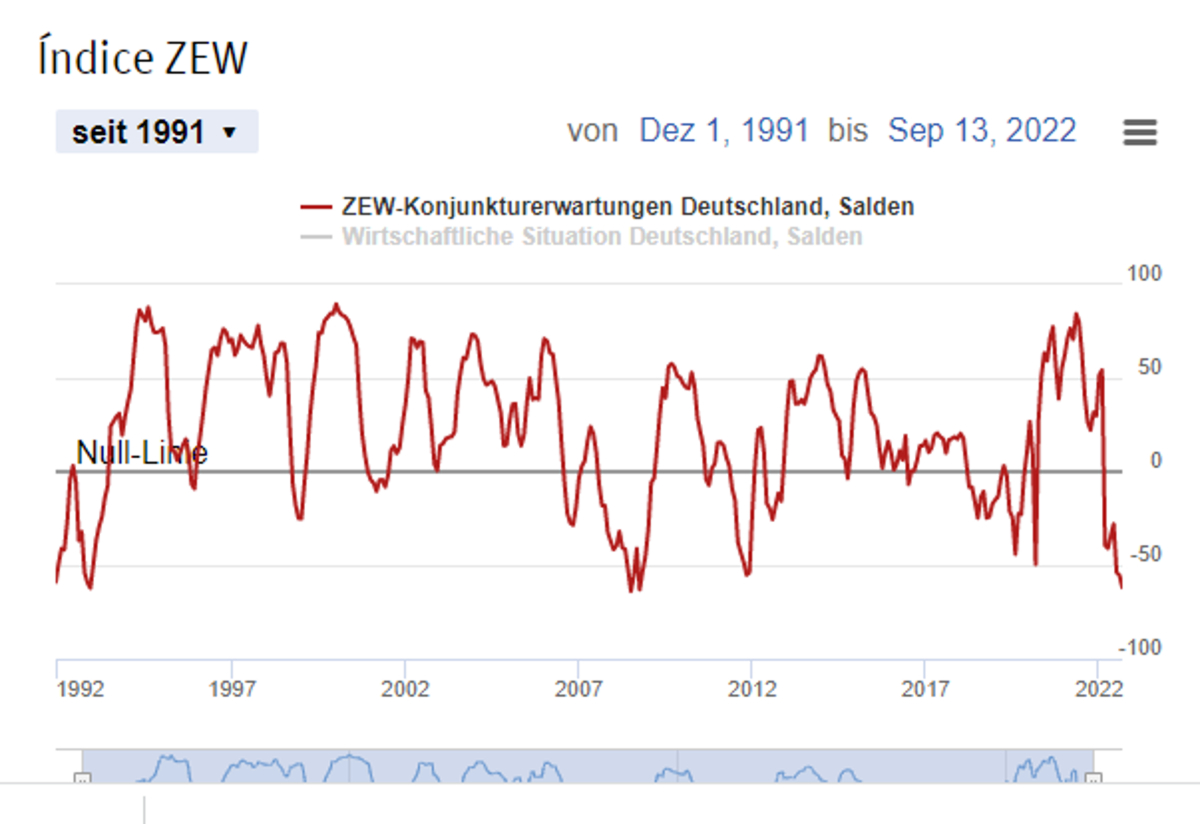

EL ZEW ALEMÁN CAE A NIVELES NO VISTOS DESDE LA CRISIS SUBPRIME

Y es que, la crisis económica que ya se está manifestando puede ser de calado. Al menos, así lo apunta el índice ZEW de confianza económica de Alemania, que cae a niveles no vistos desde octubre de 2008, en plena crisis subprime; y en zonas muy cercanas a la quiebra del Banco de Inglaterra y del marco alemán de 1992. De hecho, el nivel del -61,9 puntos no se alcanzó ni con el estallido de la pandemia. «Las perspectivas económicas de Alemania se han deteriorado significativamente», ha señalado el Instituto ZEW, que elabora este índice.

«La valoración de la situación actual es peor y las perspectivas para los próximos seis meses se han ensombrecido considerablemente», ha destacado la institución. «La perspectiva de cuellos de botella en la energía de cara al invierno hace que las expectativas para gran parte de la industria alemana sean aún más negativas», ha dicho.

A este sentimiento, se suma «una evaluación menos favorable del crecimiento en China». «Las cifras actuales muestran una reducción de los pedidos de importación, de la producción y las exportaciones», ha indicado el presidente del ZEW, Achim Wambach. Así, para el desarrollo económico de la Eurozona, los expertos reflejan una caída hasta los -60,7 puntos, mientras que el indicador de la situación actual baja a -58,9 puntos, una desplome de 16,9 puntos respecto a la anterior cifra. De esta forma, pese a que Alemania ha esquivado la recesión por una décima, el temor al invierno y la falta de materia prima, como el gas, apunta a una crisis de importantes proporciones.