Caídas de ingresos y pérdida de cuota, junto con el coste del despliegue de la fibra. La operadora azul se encuentra inmersa en una difícil situación para crecer en España, con bajada en la rentabilidad de los clientes. La operadora actualizará estos datos el próximo jueves, a las puertas del Mobile World Congress, donde tendrá un gran espacio propio.

En los dos últimos años, el sector de las telecomunicaciones en Europa ha perdido cerca de 2.000 millones de euros en ingresos debido principalmente a la guerra de precios entre los operadores, grandes y pequeños. Una batalla que, si bien beneficia al consumidor, ha obligado a Telefónica, Vodafone y Orange a mover ficha y abrir la puerta a la gran concentración en el mercado español.

Esto no es sano desde el punto de vista de la sostenibilidad del sector y de las inversiones

Telefónica, por ahora, está resguardada de cualquier intento de opa hostil por la protección del Gobierno. Sin embargo, Vodafone y Másmóvil podrían dar el paso y es la principal operación que retumba en los despachos y casas de análisis. De producirse, según los últimos datos de la Comisión Nacional de la Competencia y del Mercado, Telefónica entregaría el cetro de Galicia a la competencia.

CAÍDAS DE INGRESOS DE SERVICIOS EN ESPAÑA EN ORANGE Y VODAFONE

Esta misma semana, Orange España registraba una caída de ingresos del 4,7% respecto al 2020, con una brusca caída en el Ebitda del 12,7%. En Vodafone España, más de lo mismo, pero a un menor ritmo. En su tercer trimestre fiscal -octubre-diciembre de 2021-, los ingresos de la británica descendieron un 1,6% en España debido al auge del low-cost, que pudo paliarlo con las ventas de dispositivos, que se dispararon casi un 20%.

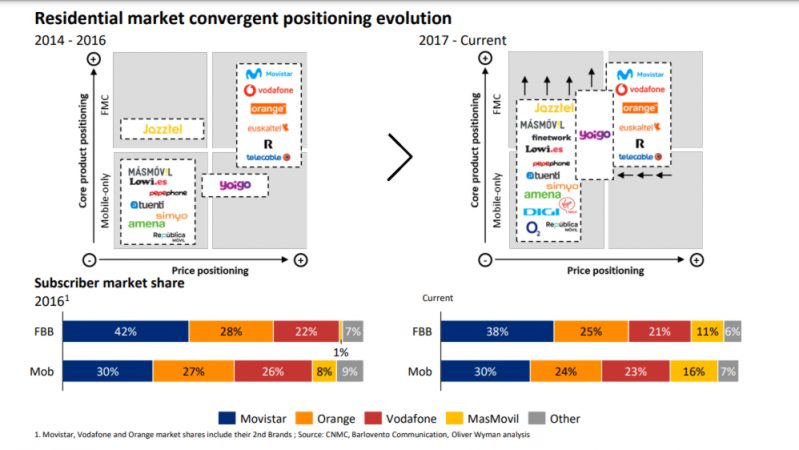

El cómo se ha llegado a esta situación no es tampoco un tema menor. Los clientes españoles buscaban y buscan precios bajos, asequibles, para disponer de un servicio básico como necesario. En un inicio, las pequeñas operadoras no eran tenidas en cuenta y las grandes apenas se fijaban en ellas hasta que comenzaron a registrar grandes cambios de portabilidades.

De hecho, en esta guerra de precios las grandes jugaron a ser pequeñas y pelean también por ese gran hueco del mercado con marcas como O2 (Telefónica), Amena (Orange) y Lowi (Vodafone). Sin embargo, la estrategia ha atraído a un mayor público hacia las ofertas más económicas para conectarse a la fibra.

LAS GRANDES OPERADORAS, COMO TELEFÓNICA, HICIERON EL JUEGO A LAS LOW-COST

Con estos cambios, los clientes se trasladan de una compañía a otra y hace mella principalmente en los grandes. En Telefónica, además, es doble porque no dejan de ser las pequeñas empresas de telecomunicaciones las que utilizan las redes de fibra del operador presidido por José María Álvarez-Pallete. El regulador obligó a Telefónica a ofrecer a sus competidores, Orange, Vodafone, MásMóvil y el resto de operadores poder utilizar la red de fibra si la huella de cobertura de las propias redes era reducida. Es decir, el gigante de las telecomunicaciones tenía que ayudar a la competencia directa. La inversión la realizaba Telefónica y a cambio perdía clientes, pese a ingresar el alquiler de la fibra. Es una situación anómala en el mercado.

Asimismo, ante la caída de ingresos y ante las grandes inversiones para desplegar el 5G, Telefónica ha pedido, junto al resto de operadores, que las grandes tecnológicas, como Facebook y Google, paguen o inviertan para desplegar las redes. Sin embargo, son las telefónicas las que deben acometerlo al ser las operadoras del mercado, y así se lo cobran a los clientes finales. Para Baena, «son dos sectores distintos» y habría que aplicar regulaciones específicas, aunque es un «tema de difícil solución».

UNA COMPETENCIA EXCESIVA E INSANA DAÑA A TELEFÓNICA

Hasta ahora, los pequeños operadores, denominados «parásitos» por los representantes de los trabajadores de Telefónica, no habían entrado en los paquetes convergentes -las ofertas de móvil, fibra y televisión-. Sin embargo, han dado el paso y con ellos se han sumado también las segundas marcas de las grandes empresas del sector.

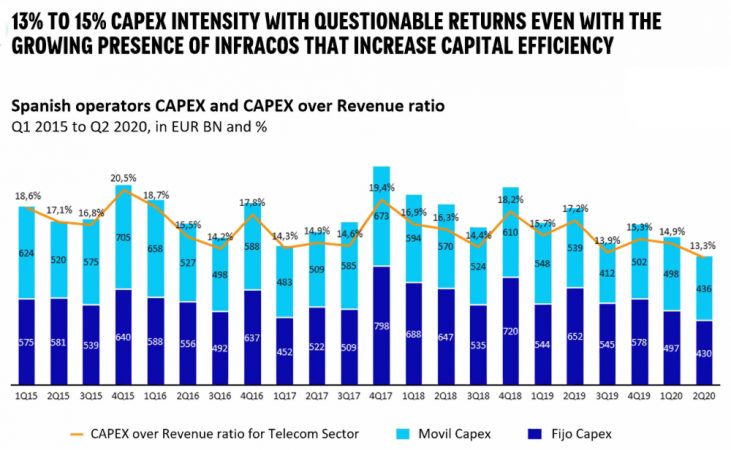

«Este hecho ha provocado una competencia excesiva» y está provocando una «caída de ingresos» desde 2018, según ha asegurado Augusto Baena, socio de Communications, Media & Technology de Oliver Wyman, en la presentación del informe ‘Teleco Survey‘. «Esto no es sano desde el punto de vista de la sostenibilidad del sector y de las inversiones«, ha apostillado.

ESPAÑA, LA ENVIDIA DE EUROPA POR LA FIBRA, PERO CON DECLIVE DE INGRESOS

España es uno de los primeros países a nivel mundial en cuanto a la penetración de la fibra óptica en los hogares se refiere, suscitando la envidia del resto de países europeos. De hecho, Álvarez-Pallete siempre ha alardeado de haber desplegado más fibra que Alemania, Italia, Reino Unido y Francia juntos. Sin embargo, esto tiene un coste y el regulador, lejos de ponerse del lado de Telefónica, se ha propuesto que sea la operadora quien debe facilitar las cosas al resto de empresas.

En España se da la paradoja de que hay más conexiones de fibra que de hogares. Según el estudio de Oliver Wyman, la mayoría de hogares tiene hasta tres y cuatro conexiones de fibra en paralelo. «Este hecho, genera una gran competencia en el mercado mayorista», ha destacado.

Por estos hechos, se espera una gran concentración en el sector, pero será complicada debido a los propios reguladores de cada país y al órgano de competencia de la Unión Europea. Para Baena, estas operaciones de fusión o absorción son necesarias para acometer las inversiones que necesita el sector.

Por estas razones, Telefónica ha soltado lastre, como Telxius, y diversificado su negocio hacia otros sectores, como el de las alarmas y seguridad. Todo con el fin de retener sus ingresos recurrentes y mantener vivo su flujo de caja. También para crear una mayor fidelización, al ofrecer a sus clientes otro tipo de productos ajenos al sector tradicional de las telecomunicaciones donde las low-cost tengan fuertes barreras de entrada.

EL TEMOR EN TELEFÓNICA A UN MAYOR COSTE DE FINANCIACIÓN

«España tiene una amplia oferta de operadores de bajo coste que ofrecen productos convergentes de alta calidad», según ha explicado Baena. Es la excepción en Europa, donde los operadores ‘low-cost’ no llegan a hacer mella a las grandes empresas del sector. Y es aquí, en nuestro país, donde Telefónica tiene un grave problema con la pérdida de clientes. Además, en el resto de Europa no hay esta necesidad de contratar todo el pack con una única empresa. De hecho, lo habitual en el Viejo Continente «es optimizar el gasto» contratando los servicios con diferentes entidades. «El sector está muy tensionado», ha considerado.

Uno de los peores escenarios para las grandes operadoras pasaría por un mayor incremento de los costes de financiación. El experto de Oliver Wyman «teme» que a los cuatro grandes operadores con espectro del mercado español «les cueste financiarse con retornos aceptables para sus accionistas» y encontrar inversores. Y es que, el dinero inteligente busca rentabilidad en otros negocios. «Siempre hay lugares donde se puede colocar el dinero«, ha destacado. Desde su punto de vista, el sector de las telecomunicaciones es «clave», pero para otros modelos de negocio, como la digitalización, la educación o un acto impacto en la economía de alto valor añadido.

CAMBIOS EN LOS CONSUMIDORES Y VÍAS PARA OBTENER MÁS INGRESOS

Por otro lado, las operadoras también tiene en cuenta los cambios de los consumidores, más después de la pandemia. Y es que, antes del estallido de la crisis sanitaria prevalecía la calidad del servicio sobre el precio. Ahora, tras los ERTE, teletrabajo y la exigencia de estar permanentemente conectados, el precio es la principal preocupación de los consumidores. En este sentido, Telefónica ofrece el más elevado entre los operadores del mercado en los paquetes convergentes. Así lo ha explicado Pilar de Arriba, socia de Oliver Wyman, quien ha señalado que Alemania es uno de los países más sensibles a los precios.

Así las cosas, en España existe menos transparencia y control de la factura. Y es que, los paquetes convergentes incluyen todo, sin desgranar los datos. Desde 2018, las operadoras han emprendido la estrategia de «más por más», es decir, ofrecer más servicios para ingresar más dinero de las familias. Sin embargo, esta línea de negocio se está agotando debido a la irrupción de las plataformas como Netflix. Los clientes ya no buscan el todo incluido, sino discriminar sus gastos.

La socia de la consultora ha explicado que las ‘telecos’ se están replanteando su posición para convertirse en proveedores del servicio para el hogar, y no en vendedores de servicios de conectividad. Por ese motivo, Telefónica ha puesto en venta su negocio de fibra. Otras peticiones de los consumidores españoles a las telecos son las mejoras en el servicio de atención al cliente. Además, la sensibilidad en el precio no ofrece buenas perspectivas de cara al futuro debido a los estrechos márgenes con los que juegan la operadoras.

Eso sí, los consumidores muestran su confianza en las operadoras a la hora de salvaguardar sus datos. De hecho, el sector se sitúa en segunda posición, tan solo por detrás de la banca, pero por encima de otras grandes empresas tecnológicas, como Google o Amazon.

Para la experta, las telecos deberían utilizar la inteligencia artificial para elaborar campañas personalizadas cliente a cliente, sin mostrar ni generalizar los «descuentos masivos». A su juicio, es la vía más acertada.