El mercado de telecomunicaciones español (y en general europeo) demanda a gritos un proceso de consolidación. Los operadores necesitan de fusiones y compras para tomar aire financiero. El problema es que cualquier movimiento de Orange o Vodafone con otras compañías implica un cambio tan importante en España que Bruselas no estaría dispuesta a pasar por el aro.

Pero no solo existen factores externos. Se descuenta que en una hipotética fusión que implicase a Orange o Vodafone tendrían que aplicarse una serie de remedies, tales como cesión activos o infraestructura para acoplar la operación y que se mantuviese la competencia, que dejaría la situación menos atractiva al perder valor, lógicamente.

Esta es una de las conclusiones que se extraen de un informe para analistas publicado por Bloomberg al que ha tenido acceso MERCA2. El origen de todo surge con la mayor competencia entre compañías desde hace varios trimestres que ha derivado en una “guerra de precios”. Dicha guerra ha traído consigo una erosión de márgenes. Y este deterioro del negocio ha dejado a los operadores muy dañados. A casi todos.

Además, según señala el informe, no se espera que el impacto económico del 5G sea inmediato. Es más, los retornos de inversión se están calculando a largo plazo; así, los provisionamientos están siendo bastante altos.

Bajo este escenario, Bruselas asume que los operadores de telefonía están atravesando ciertas estrechuras financieras. Pero una de sus misiones es velar por la correcta competencia para que los precios de los servicios se mantengan estables. Algo que no siempre resulta así. El problema es que los movimientos que podrían protagonizar Orange o Vodafone resentirían dicha competencia.

ORANGE Y VODAFONE CON…

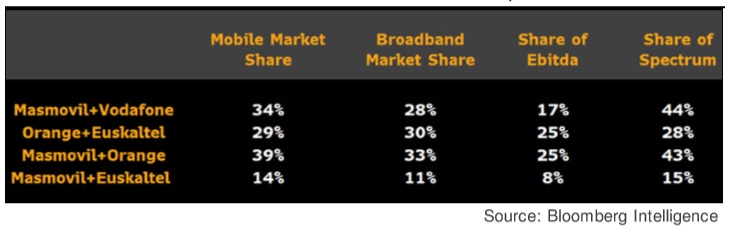

La ecuación para una posible consolidación en el mercado español tiene cuatro protagonistas: MásMóvil como principal protagonista; Euskaltel como objetivo plausible; y Orange o Vodafone como activos para una fusión. El problema lo refleja la siguiente tabla.

Cualquier movimiento que implique a naranjas y rojos dejaría una compañía con una cuota de mercado móvil entre el 29-39%; y una cuota en banda ancha entre el 28-33%. ¿Y dónde reside el problema? La clave estaría en que la empresa resultante y Telefónica tendría un control casi absoluto del mercado.

Es decir, en móvil se sumaría al 31% de Telefónica; y en fijo a su 40%. De esta forma, el tercero en discordia, si se mueve MásMóvil, sería Orange o Vodafone y quedaría con escasa fuerza competitiva, sobre todo si fuera la filial de los británicos. Esto es lo que provoca las reticencias de la Comisión Europea ante posibles movimientos en el mercado español, básicamente porque se pasaría de un negocio con cuatro compañías (y casi una quinta), a un escenario donde habría un duopolio con un tercero que, como compensación, se quedaría con los remedies -cosa que no sería suficiente-.

Y es que pese a la guerra de tarifas y la supuesta competencia, los precios del sector cuando se trata de ofrecer diversos servicios se mantienen relativamente elevados. Así lo señalan desde el informe de analistas explican los motivos que tiene Bruselas para no ver posibles fusiones como algo positivo pese a la necesidad de los mismos debido a los mejorables resultados económicos.

OTRO PROBLEMA AÑADIDO

Al margen de los evidentes problemas regulatorios ante un posible movimiento de Orange o Vodafone, el informe también plantea incertidumbre sobre las valoraciones corporativas que tendrían los diferentes escenarios ante una fusión o compra.

Los múltiplos de Ebitda aplicable bailan en función del actor. MásMóvil está al alza; Vodafone a la baja; y Euskaltel con la incertidumbre sobre su futuro. Y es que la valoración del operador vasco está completamente en el aire. No vale lo mismo actualmente que tras una posible expansión territorial y una cartera de clientes mucho más amplia.

Así, los clásicos multiplicadores de Ebitda quedan un tanto difusos en esta ocasión. En anteriores ocasiones, la compra de Ono por parte de Vodafone; o la de Jazztel por Orange, se elevó a cifras que ahora mismo no se corresponden con las condiciones del mercado. Esto se explica por los despliegues ya realizados, los acuerdos de compartición o la propia tendencia del mercado a diversificar el negocio.