Las cartas están sobre la mesa. La familia Amodio, propietaria del grupo mexicano Caabsa, tiene previsto poner su particular pica en OHL. Un ‘soplo de aire fresco’ para la constructora a los mandos de Juan Villar-Mir. Porque si finalmente acaba llegando a buen puerto el acuerdo con los hermanos Luis y Mauricio Amodio, OHL sacaría buenos réditos.

Por ejemplo, haría que la banca la mirara ‘con buenos ojos’ y acabara financiando su plan de negocio. Además, la familia Amodio tiene una destacada presencia en el sector de construcción en México. “Ayudaría a OHL México a recuperar la confianza en el sector, después de los casos de corrupción que estuvo inmerso en México”, señala César Fernández, director de ISBIF School.

¿Y qué gana la familia Amodio? OHL no vive su mejor momento. Encadena una serie de años con pérdidas, y un importante consumo de caja. Aunque 2019 pretenden que sea “un año de transición”, como lo definió su presidente, Juan Villar-Mir. Dejar atrás los números rojos este año, y llegar a los números negros en 2020. Esa es la meta. Y cerrar con un Ebitda de más de 45 millones de euros y una cartera de pedidos entre los 5.500 y los 6.500 millones de euros.

OHL le puede dar acceso al grupo Caabsa a geografías interesantes como Estados Unidos donde la constructora española es muy fuerte

Concretando, dos serían los principales ‘beneficios’ que sacaría la familia Amodio de su inversión en la constructora española. “OHL le puede dar acceso a geografías interesantes como Estados Unidos donde es muy fuerte”, apunta César Fernández. Además, apuntalaría su presencia en México.

“OHL México tenía buenos credentials. Antes de la venta de la división de concesiones era el principal mercado con mucha diferencia”, añade el director de ISBIF School. Y apuntala: “Esto le complementa a la familia Amodio en México para mejorar su propuesta en solvencia técnica en nuevas licitaciones en obras donde su expertise sea menor”. Dicho de otra manera, le puede dar acceso a obras en las que Amodio, de ir en solitario, le costaría más.

OHL EN ESTADOS UNIDOS

OHL USA, la filial norteamericana del grupo a los mandos de Juan Villar-Mir, ocupó el puesto 76 en el ranking de constructoras que más contratos nuevos cosecharon durante 2018 en EEUU. Son datos del Top 400 Contracts. ¿Su valor? 1.100 millones de euros.

Presente en los estados de California, Connecticut, Florida, Massachussets, New Jersey, Nueva York, Texas y Virginia, OHL USA también se posiciona entre las veinte primeras constructoras norteamericanas en otros dos rankings: Top Domestic Heavy Contractors y Top Contractors by Sector. En este último caso, en la categoría de Transporte.

Entre los proyectos más destacados realizados por OHL en Estados Unidos destaca la mejora de la carretera Interstate 405 (su presupuesto fue de 1.100 millones de euros). También la construcción o rehabilitación de estaciones de Metro en Nueva York, o la construcción de un centro de innovación en Miami. Los dos últimos contratos firmados en Estados Unidos tuvieron lugar el pasado mes de agosto. A través de sus filiales Judlau Contracting y Community Asphalt. Se trata de la rehabilitación de la línea de metro Flushing, en Nueva York. Y la mejora de 21,5 kilómetros de la Autovía de Florida, en el estado de Miami. ¿Montante de ambas operaciones? 70 millones de euros.

OHL forma parte de la ‘armada española’ que ha desembarcado en Estados Unidos. Durante 2018, y según el informe ENR, los ingresos de las constructoras españolas en el país del Tío Sam fueron de 19.454,6 millones de euros (+8% respecto al año anterior). La cuota de mercado es del 30,4%. ACS y Ferrovial están a la cabeza. Después, OHL. El 43,6% de la cartera de construcción a corto plazo, a mes de junio, se encontraba en Estados Unidos.

LA TRANSACCIÓN ENTRE OHL Y CAABSA

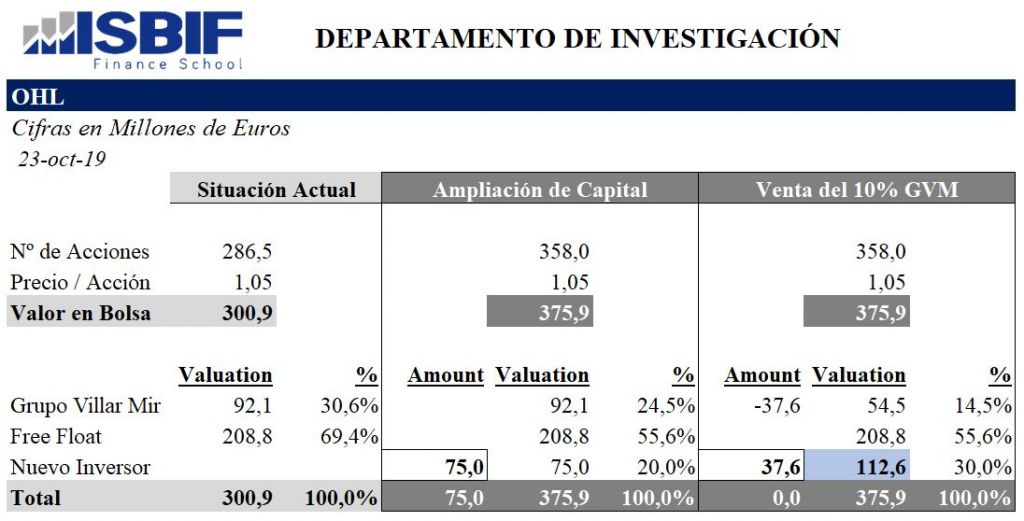

La transacción entre OHL y la familia Amodio se llevará en dos fases. Por un lado, la ampliación de capital de Amodio hasta alcanzar el 20% del capital de OHL. ¿Inversión? 75 millones de euros. Por otro lado, la compra de Amodio de un 10% de OHL a Grupo Villar Mir (GVM). ¿En euros? 37,6 millones. De esta manera, el total de la inversión de Amodio sería de unos 112,6 millones de euros (a precios actuales de la cotización de OHL).

De esta manera, GVM reduciría su participación en OHL del 30,6% al 14,5%. A cambio recibiría 37,6 millones de euros. Dinero que le permitiría pagar parte de la deuda a sus acreedores: el fondo Tyrus y la propia OHL.

En su plan de liquidación de activos para repagar su deuda a nivel holding, GVM ha reducido su participación en OHL del 60% al 14,5%. Ese 60% llegó a valer casi 3.700 millones de euros en mayo de 2014, cuando la acción llegó a los 20,4 euros. Hoy vale 1,05 euros. Con la operación, Amodio se quedaría ligeramente por debajo del 30% de las acciones. De esa manera no se vería obligada a lanzar una opa por el 100% del capital.