La verdad es que parece irónico, pero la conjunción de dos de las palabras que podrían aparecer como las dos más soporíferas de todas cuantas hay, banco y alemán, ofrece de todo menos aburrimiento. Así, cada pocos días de este verano, también del anterior y del anterior a ese anterior y así podríamos seguir, Deutsche Bank parece destinado a atraer la atención mediática: un ere, de los de caja de cartón y no vuelvas, que mando a la calle a 18.000 trabajadores. Unas cuentas con pérdidas por 3.190 millones (lo mismo que han ganado juntos en esos meses BBVA, Caixabank, Bankia, Banco Sabadell y Bankinter), y un Interim Report que ha deleitado a los analistas más por lo que no aparece que por lo que sí.

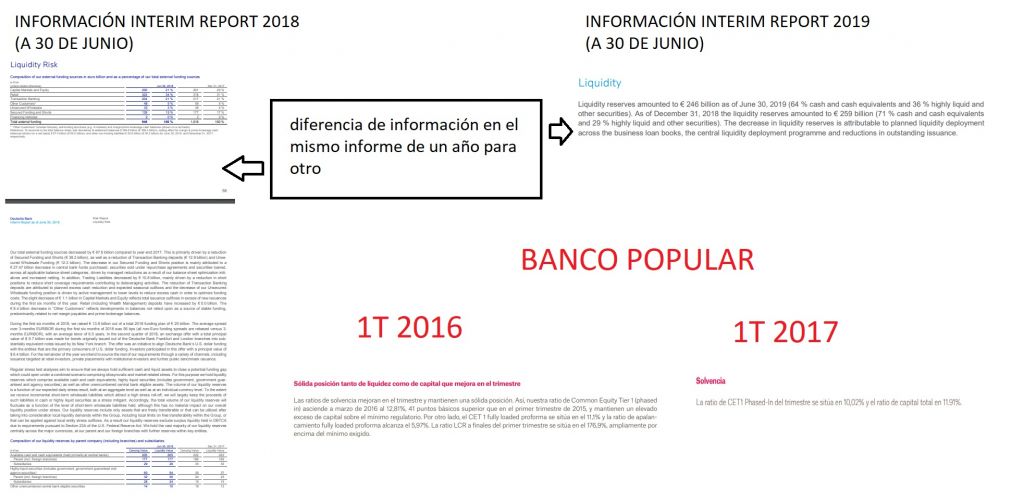

Entre sus acciones estelares, además, se le podría añadir la salida de capitales y una cartera de derivados que para acercarse a ella habría que llamar, según algún analista, al cuerpo entero de Tedax. En el caso de la primera, el banco jura y perjura que se debe a que se ha decidido vender las áreas de Equity Sales y Trading Business, pero curiosamente (para los que crean ello) se ha encargado de ocultar el desglose de liquidez y de fuentes de financiación externas que, por ejemplo, si incluía en el mismo documento un año antes. Un pequeño detalle que, también por ejemplo (qué casualidad, vaya), le pasó a Banco Popular cuando un trimestre antes de ser liquidado no creyó necesario abordar ese pequeño detalle.

Lo anterior, resulta realmente curioso por dos razones: en primer lugar, porque en principio, solo lo saben dentro del banco, no hay ningún problema de liquidez, ya que de manera escueta Deutsche señala que su LCR, ratio de liquidez de un banco, está por encima de los mínimos exigidos con un 147%. Por otro, que se trata de un punto muy sensible en el que prácticamente se sostiene la supervivencia de un banco, puesto que si los clientes pierden la confianza de que no se les podrá devolver su dinero, entraran en pánico e irán corriendo a sacar sus ahorros descapitalizando al banco. De nuevo, (y también curiosamente) fue lo mismo que le ocurrió al Popular. Aun así, desde el banco señalan a Merca2 que están cómodos con la actual situación, pero no explican esta nueva política.

Una de las claves de todo podría ser que la entidad germana haya intentado evitar por todos los medios que quedaran expuestos al público dos apartados vitales: por un lado, el desglose de liquidez que le llega de fuentes externas, quizás porque hay mucha dependencia del BCE, y se prefiere no desvelar dicha situación. Por otro, porque la falta de liquidez también puede llegar por la evolución de los activos interbancarios. Pero, ¿por qué? Aquí viene lo más preocupante, ya que ambas están relacionadas con lo que se viene considerando como los dos mecanismos principales de propagación de problemas financieros que es la falta de iliquidez (illiquidity contagion) y el deterioro de activos interbancarios (interbank assets).

La explicación mundana de lo anterior, en el primer caso, es que si una entidad cree que otro al que ha prestado puede tener problemas de liquidez, procurará por todos los medios recuperar su dinero. Lo anterior, lleva a un movimiento de todo el sistema en el que cada banco querrá recuperar sus créditos interbancarios, que es lo que intentan explicar los modelos de complejidad que describen a las firmas financieras como nodos. El segundo problema, aparece por un cambio en el valor de dichos préstamos, que empeoran y eso repercute a su vez en el balance del banco. Para los expertos es el primero el principal problema, lo segundo es un efecto, y (curiosamente) en 2018 fue la segunda partida dentro del desglose de liquidez que más cayó. Los datos del 2019 se los guarda la entidad.

Por último, el modo de actuar podría hacer indicar que realmente existe algo que no se quiere mostrar. En la reunión con los analistas, Deutsche sugirió que una parte importante de los datos que no se han ofrecido en el informe de 2019, que si se publicaron en el de 2018, aparecerán en octubre o ya en el informe anual, mientras que la entidad se afana en vender activos y divisiones. Aunque, más allá de qué oculta y por qué lo hace, los pocos datos que deja ver sobre sus reservas de liquidez también son preocupantes, ya que en apenas seis meses han desaparecido 13.000 millones de euros al pasar de los 259.000 millones a 246.000. En el banco se excusan por el coste de los depósitos, aunque en 2018 el BCE cobraba la misma cantidad por ellos, y que dicha política viene refrendada por las agencias de calificación como S&P Global.

En definitiva, la relación entre ambas magnitudes, que el Deutsche no revela, resulta especialmente importante no solo porque expone la debilidad de la entidad, sino que también influye en la salud del sistema. En el caso del Popular, que para nada tiene que ver juran desde el banco, se debe recordar que la entidad reguladora era el único que le seguía otorgando líneas de liquidez para poder operar, mientras el resto de entidades se apartaban para no contagiarse. Todo acabó, cuando el organismo bancario no pudo insuflarle más vida. Como aviso para pero que al final todo acabó cuando la confianza se perdió y el organismo bancario no pudo insuflarle más vida.