Turquía vuelve a escena. BBVA (o quizás mejor dicho BBV uve invertida) también lo hace. Como si de un capítulo de escenas de matrimonio se tratase lo que le pasa al primero termina salpicando al segundo, aunque no viceversa. El país otomano se enfrenta a más de 19.000 millones de dólares de créditos incobrables (algo más de 17.000 millones de euros), mientras la lira se hunde un 10% y, con ello, la entidad española vuelve a ser presa del nerviosismo de los inversores.

El primer impacto de los problemas económicos turcos llegará principalmente en las cuentas de los tres primeros meses del año, como ha quedado comprobado en trimestres anteriores. En concreto, la fuerte depreciación de la lira desde verano redujo los beneficios del banco en un 31%, desde los 826 millones a los 569 millones de euros. El desplome llevo a que el peso de las ganancias, respecto del total de la firma, en el país cayese hasta el 9,8% frente al 15,4% anterior. Para este primer trimestre de 2019, el varapalo será peor y el beneficio podría caer a los 75 millones desde los 200 millones de hace un año.

Pese a lo anterior, el principal problema al que se enfrenta la entidad bilbaína seguirá siendo que su riesgo país, el comprometido en sus inversiones por la evolución del país, sigue siendo (y de lejos) el más alto con respecto a cualquier competidor europeo y no europeo. Así, de los cerca de 85.000 millones de euros que tienen comprometidos los bancos de la Unión Europea prácticamente la mitad corresponde a BBVA, con una exposición de más de 41.000 millones.

Junto a la firma española se sitúan otros tres grandes bancos europeos que tienen una exposición desmedida a Turquía y sobre los que podría impactar su colapso económico. En concreto, se trata de Unicredit (a través de Yapi Kredi) con más de 15.970 millones de euros, ING que suma una exposición de 13.100 millones y BNP con 12.470 millones. Además, aunque fuera de la UE, también tiene una fuerte presencia el suizo HSBC con casi 4.400 millones.

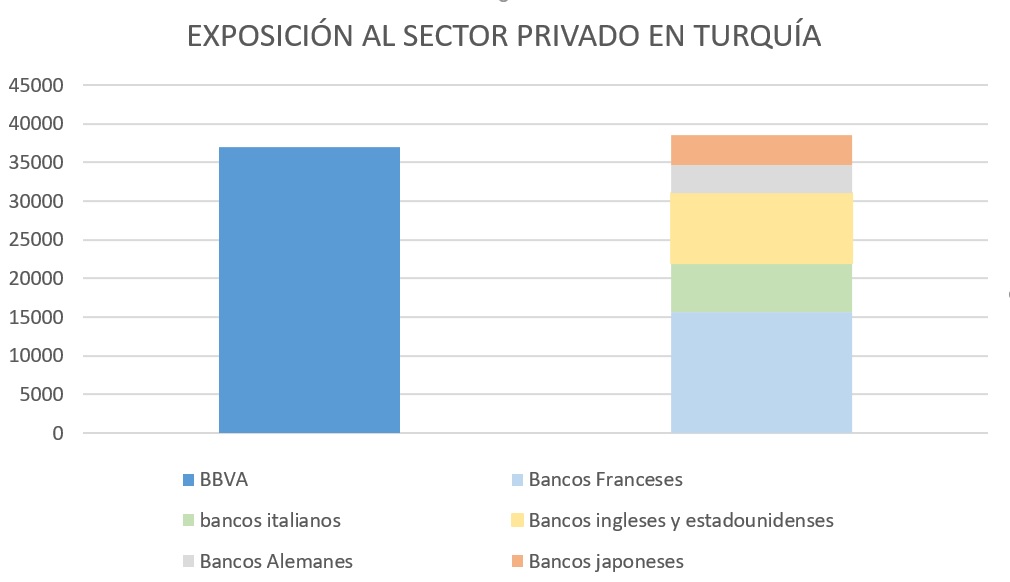

Aunque lo anterior va a más, puesto que donde mayor expuesto está la firma española, al contrario que algunos de sus competidores, es en préstamos en el sector privado (en especial a empresas) que son los primeros que empiezan a fallar en momentos de crisis. De hecho, su posición es prácticamente igual a la suma de todos los bancos franceses, italianos, estadounidenses, ingleses, alemanes o japoneses. Dicho de otra manera, BBVA mantiene en su balance tanto riesgo en créditos privados en Turquía como el resto de bancos extranjeros del mundo que operan en el país.

En concreto, los cerca de 37.000 millones de euros (en los 41.000 millones anteriores se incorporan unos 4.200 en deuda pública) que mantiene la firma española iguala prácticamente la suma de: los bancos franceses que poseen 15.647 millones de euros, los 6.304 millones de las entidades francesas, los 3.882 millones que registran los transalpinos, los más de 9.130 millones de ingleses y estadounidenses, los 3.547 millones de las firmas germanas y, por último, también los 3.897 millones de las compañías financieras japonesas.

La fuerte exposición, sin embargo, es algo menos problemática gracias a que los créditos otorgados por la filial de la firma española son más sólidos que la media del sector. «En nuestra opinión, es poco probable que los préstamos de los bancos de la UE tengan una amenaza de impago en línea con el resto de entidades otomanas, que rondaría entre los 15 y los 20 puntos básicos en el primer trimestre de 2019″, reconocen los analistas de Bloomberg. Aun así, BBVA ha visto como se ha incrementado su tasa de mora en el país en un solo año un 35,8%, al pasar del 3,9% al 5,3%, un claro síntoma de la descomposición económica que está viviendo el país.

CUENTAS BBVA: OJO TAMBIÉN A MEXICO

La propia Turquía junto con el desempeño económico de México serán los dos grandes protagonistas en la presentación de resultados que realizará la entidad el próximo lunes 29 de abril. En cuanto al país azteca, que es su gran mercado, chocarán entre sí dos fuerzas como es un alza de la moneda (que mejora ingresos) y una caída de la actividad económica (estiman que bajará del 2%), lo que supondrá “un pequeño paso atrás” para sus cifras, de hecho, la filial mexicana «recortará su aportación al grupo un 3%, pero se mantendrá por encima de los 600 millones de euros», explican desde IG.

la filial mexicana «recortará su aportación al grupo un 3%, pero se mantendrá por encima de los 600 millones de euros»

En cuanto a su desempeño en España, los analistas prevén que el banco logre cerca de 370 millones de euros, lo que supondrá un alza cercana al 2%. Pese a ello, la parte más importante seguirá siendo todo lo relacionado con el caso de espionaje que relaciona al expresidente de la entidad Francisco González y al Comisario Villarejo, junto a la nueva política de rebranding que ha llevado a cabo que no solo supone un cambio de logotipo, sino que también implica reunificar todas sus filiales bajo un nombre comercial.