Unicaja y Liberbank siguen adelante con la hoja de ruta establecida para su fusión a pesar de la inesperada irrupción de Abanca el pasado viernes, quien confirmó “la existencia de conversaciones con los principales accionistas” de la entidad asturiana para una “eventual operación corporativa”.

El diario económico Expansión publicó el pasado viernes que Abanca planea lanzar una opa sobre Liberbank. La versión de los implicados no tardó en llegar. A las 9:10 horas, la entidad presidida por Pedro Manuel Rivero Torre remitió un hecho relevante a la Comisión Nacional del Mercado de Valores (CNMV) donde comunicaba que “la entidad no ha recibido hasta la fecha ninguna oferta concreta que se corresponda con el contenido de dichas noticias ni está en conversaciones para llevar a cabo ninguna operación estratégica distinta de la comunicada en el hecho relevante de 12 de diciembre 2018, en la que, a esta fecha, continúa trabajando”.

Si bien Unicaja ha mantenido el silencio hasta ahora, fuentes financieras han confirmado a MERCA2 que la entidad andaluza “sigue adelante con su hoja de ruta tal y como estaba previsto”, puesto que “considera que no ha habido ningún cambio significativo”. “El hecho de que Abanca se haya reunido con accionistas de Liberbank no quiere decir que la posición y los planes de Unicaja tengan que variar en este momento”, han asegurado.

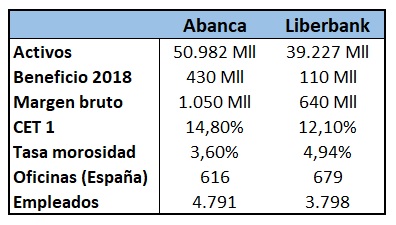

La posible unión de Abanca y Liberbank crearía una entidad con más de 90.000 millones de euros en activos, es decir, el sexto mayor banco español por delante de Bankinter (76.501 millones a cierre de 2018). El grupo contaría con una red superior a las 1.200 oficinas y una plantilla con más de 8.500 empleados.

Para el experto de Analistas Financieros Internacionales (AFI), Fernando Rojas, «si analizamos la distribución de oficinas de las dos entidades, se observa cómo no se solaparían a efectos geográficos: mientras que una opera eminentemente en Galicia, la otra opera en Asturias, Cantabria, Castilla-La Mancha y Extremadura». Por tanto, «en términos financieros, al no haber solapamiento de los mercados donde operan, incluso al ser cercanos en términos geográficos, la posible fusión podría generar sinergias positivas«.

LIBERBANK SUBE Y UNICAJA BAJA EN BOLSA

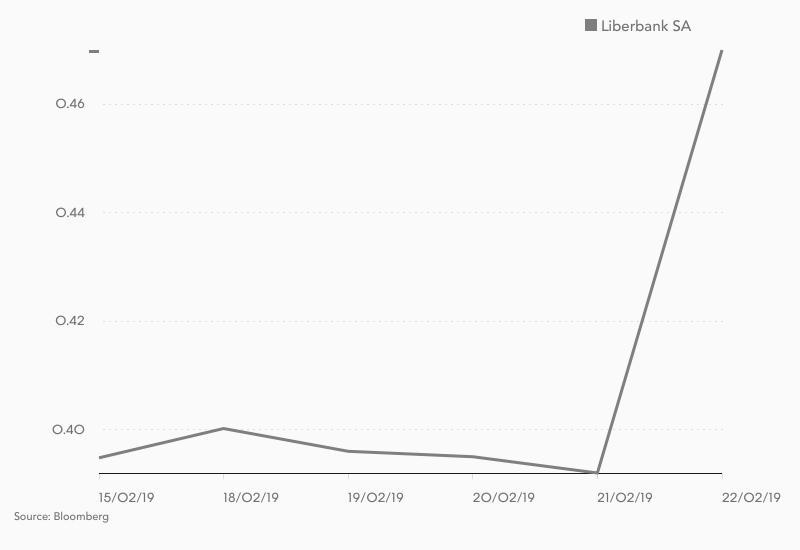

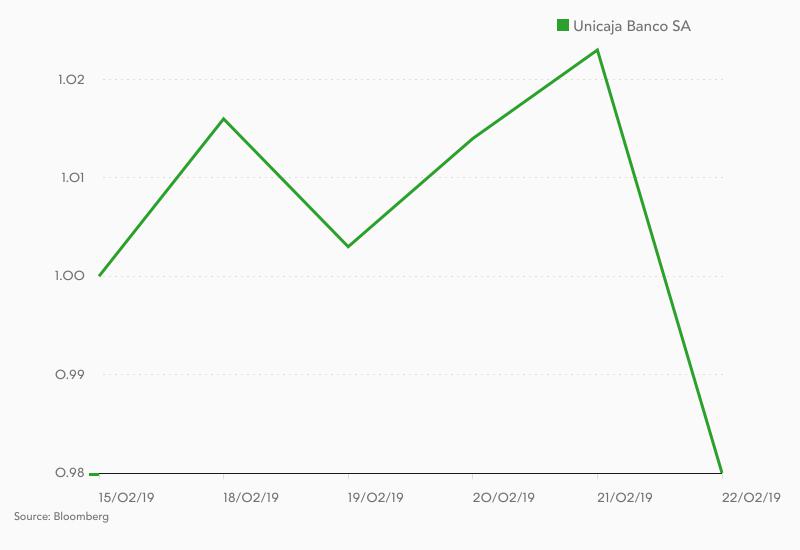

La noticia provocó la suspensión cautelar de la negociación de Abanca y Liberbank por parte de la CNMV a las 9 de la mañana. Dos horas después, los valores volvieron a negociarse en el parqué madrileño.

Las acciones de Liberbank cerraron el jueves a un precio de 0,39 euros. Tras el levantamiento de la suspensión, llegaron a alcanzar una subida del 20% (0,47 euros), aunque sin llegar a los 0,56 euros que teóricamente ofrecería Abanca. A continuación, la cotización del banco asturiano se relajó para retomar el ascenso y finalizar en el máximo intradía de 0,47 euros.

En el caso de Abanca, la CNMV suspendió la cotización del banco gallego en el mercado de renta fija AIAF, de sus emisiones de renta fija y participaciones preferentes, así como en CAPI OTF de sus emisiones de renta fija.

El tercero en discordia corrió peor suerte. Los títulos de Unicaja abrieron la sesión a un precio de 1,03 euros. La cotización de las acciones del banco con sede central en la malagueña avenida de Andalucía despidió el viernes con una bajada del 4,2% hasta 0,98 euros.

ABANCA, INSACIABLE

Tras la información publicada, Abanca confirmó en un hecho relevantes remitido a la CNMV que “se han mantenido diversas conversaciones y reuniones para analizar en profundidad las diversas alternativas existentes con el correspondiente apoyo de asesores financieros y legales habituales en este tipo de operaciones”. La entidad gallega afirmó que el asesor financiero es Bank of America Merrill Lynch y el legal Linklaters.

Para más detalle, explicó que “en el contexto de dichas conversaciones la última indicación de precio compartida con alguno de los accionistas principales de Liberbank ha sido de 0,56 euros/acción, sujeta a la previa realización de una Due Dilligence en condiciones habituales en este tipo de operaciones”. Eso sí, dejaba claro que “hasta la fecha no se ha concluido ni formalizado acuerdo alguno con los principales accionistas de Liberbank sobre la referida operación corporativa”.

No es la primera vez que aparecen juntos los nombres de Abanca y Liberbank. En 2017, la entidad gallega perteneciente al grupo Banesco, que preside el banquero astur-venezolano Juan Carlos Escotet, desistió de su idea de plantear una eventual fusión con Liberbank. No obstante, admitió haber tenido conversaciones con el banco nacido de la unión de Cajastur, Caja de Extremadura, Caja Castilla-La Mancha y Caja Cantabria.

Pese al primer “no”, Abanca guardó en el cajón su “amor” a Liberbank y siguió con su apetito corporativo en 2018. En marzo resultó ganadora en el proceso formal de venta de la unidad de banca de particulares de Deutsche Bank’s Private & Commercial Client Portugal. También a través de un proceso formal de venta, en noviembre compró Banco Caixa Geral, el banco con licencia española a través del cual opera en España el Grupo Caixa Geral de Depósitos. Tras la integración de los activos adquiridos a través de estas dos operaciones, Abanca incrementará su volumen de negocio en 13.500 millones de euros.

En su afán expansivo, Abanca inauguró su nueva oficina en Miami en diciembre. De esta manera entraba en el mercado financiero de Estados Unidos y ya son once los países en los que opera el banco gallego.