El 1 de enero de 2019 marcará una nueva época para BBVA. El nombre del presidente cambiará por primera vez desde que naciera el banco fruto de la fusión entre Banco Bilbao Vizcaya y Argentaria en el año 2000.

Francisco González deja la presidencia del banco tras dieciocho años (más cuatro como máximo dirigente de Argentaria). Antes del dedazo de José María Aznar ya había finiquitado cualquier atisbo de preocupación financiera personal. En 1996 vendió la sociedad de valores (FG Inversiones Bursátiles) que había fundado en 1987 a Merrill Lynch por 3.700 millones de las por entonces vigentes pesetas (más de 22 millones de euros).

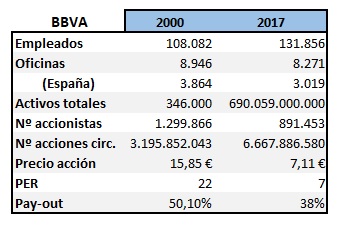

El banco que nació en 2000 difiere mucho del que deja la semana que viene Francisco González en manos de Carlos Torres. Quizá el dato más significativo sea sus activos totales. Han pasado de unos sorprendentes y magros 346.000 euros a 690.059 millones de euros, según las cuentas anuales de ambos ejercicios publicadas por BBVA.

La expansión geográfica de BBVA en estas casi dos décadas le ha llevado a estar presente en más de 30 países. Este crecimiento ha provocado un aumento del 20% en la plantilla. Sin embargo, la combinación de la crisis de 2008 con la transformación digital de la entidad y control de gastos ha visto cómo se reducía el número de oficinas en un 7,5%. La reordenación bancaria de España ha hecho especial mella en la red de sucursales con una disminución del 21,86% en este periodo.

Los principales indicadores bursátiles también han variado mucho durante la presidencia de Francisco González. Casi todos ellos, negativos para el accionista. Resulta curioso que a pesar de duplicar el número de acciones en circulación vía ampliaciones, los accionistas se han reducido casi un tercio (-31,42%). Del mismo modo, el número de veces que el beneficio neto está contenido en el precio de una acción (PER, por sus siglas en inglés) se ha dividido por tres. Hace 20 años había una gran expectativa de crecimiento del valor (PER 22). Existe una doble lectura con respecto al valor actual de esta ratio (7): la compañía está infravalorada o hay dudas sobre los beneficios futuros.

BBVA: DIGITALIZACIÓN VS BENEFICIOS

El principal caballo de batalla de Francisco González ha sido la transformación digital del banco. La globalización del banco y el nuevo consumidor exigen una nueva manera de hacer banca y BBVA ha tomado la tecnología e innovación como mejores herramientas para cubrir las necesidades del cliente y ofrecerle la mejor experiencia posible.

El presidente saliente está tan convencido de ello que ha dejado el banco en manos de Carlos Torres, uno de los mayores impulsores de la digitalización de la entidad. El Consejo de BBVA consideró al elegirle sucesor en septiembre que el actual consejero delegado «es la persona idónea para dar continuidad a la estrategia de transformación del grupo».

Este enfoque es tan visible que las presentaciones de resultados de la entidad se han convertido en un escaparate de logros en este ámbito. Eso y la evolución del ratio de solvencia para tranquilidad del Banco Central Europeo.

Los clientes digitales del banco han crecido un 23% en un año, hasta alcanzar 26 millones, según los datos de los resultados del tercer trimestre de 2018. Así, suma 21,7 millones de clientes móviles, un 37% más que en septiembre de 2017, y el conjunto de clientes digitales suponen ya un 49% del total. El objetivo del banco para este año es acabarlo con la mitad de los clientes del Grupo interactuando por canales digitales. Además, las unidades vendidas digitalmente en lo que va de año representan el 39,5% del total, frente a tan sólo un 15,3% hace dos años.

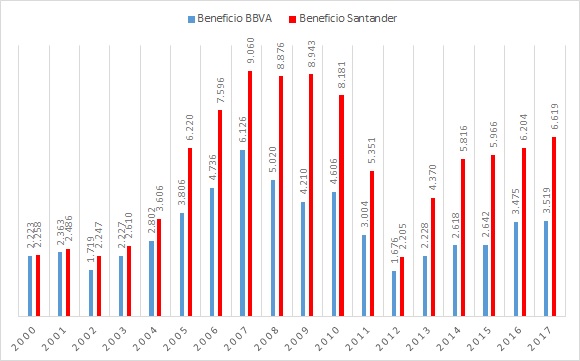

En el otro lado de la balanza está la evolución de la cuenta de pérdidas y ganancias que ha registrado el banco en estos años. Para poder analizar la gestión de Francisco González en cuanto a los beneficios, solo hay que comparar las cuentas con una entidad similar: Banco Santander. Ambas entidades comenzaron el siglo XXI a partir de la fusión de dos bancos. Por un lado, BBVA y Argentaria. Por otro, Banco de Santander y Banco Central Hispano. Al cierre del año 2000, los dos grupos cerraron con un beneficio casi idéntico.

La evolución ha sido muy diferente. El banco presidido por la familia Botín, primero Emilio y después su hija Ana, ha llegado en este periodo a duplicar los resultados de la entidad que ha dirigido Francisco González. Ambos se expandieron en el mundo, ambos sufrieron la crisis del ladrillo y ambos llevan la marca España para bien y para mal, pero los resultados están ahí.

En el camino algunas decisiones que no le han salido como esperaba a Francisco González. La aventura en China resultó un fiasco. En 2006 el banco anunció por todo lo alto su apuesta por este mercado. Firmó una estratégica alianza con CITIC Bank (CNCB). Diez años, después vendió el 1,7% de CNCB y puso fin a su presencia en el país oriental. El mayor quebradero que deja FG para los dirigentes del banco es Turquía.

La entidad presidida por Francisco González ha invertido 6.908 millones de euros en tres operaciones desde 2010 para hacerse con la mitad del banco Garanti y convertirse en su máximo accionista. La última, en 2017, cuando desembolsó 859 millones de euros para comprar otro 10% del banco turco y alcanzar el 49,85%. Las tensiones políticas, la debilidad de la lira turca y su exposición a la deuda pública del país otomano han lastrado las cuentas de BBVA en los últimos años. No obstante, Turquía generó un resultado atribuido acumulado de 488 millones de euros, lo que supone una subida interanual del 18,1%, y representa el 10,8% del beneficio atribuido del grupo.

Francisco González se despide de BBVA, pero no se va. Pasará a ser presidente de honor de la entidad y de la Fundación BBVA “en reconocimiento de su legado”, tal y como anunció el banco recientemente. Bajo el brazo también se lleva un suculento plan de pensiones que alcanza los 79,7 millones de euros. Todo quedó atado en 2009, cuando el Consejo de Administración fijó los derechos de pensión para el presidente. Además, a título personal posee casi 4,5 millones de acciones del banco que suponen un 0,07% del capital total. Su valor de mercado (a cierre del 24 de diciembre) asciende «solo» a 20,3 millones de euros, a pesar de que la cotización de la entidad está en niveles de 1996 (incluso peor que tras la crisis de 2009).