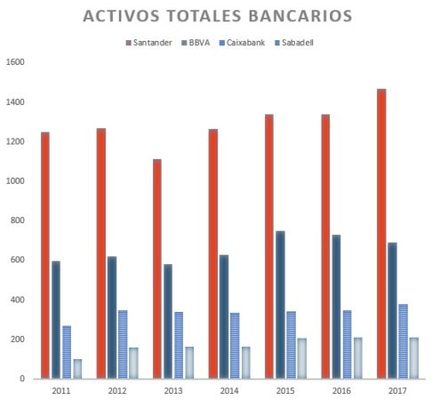

En estos últimos años de concentración bancaria, Caixabank sobresale como uno de los perdedores del sector bancario. El banco presidido por Isidre Fainé no solo no ha sido capaz de acercarse en volumen de activos a BBVA o al Banco Santander, sino que está más cerca del cuarto o quinto puesto que del segundo. La explicación no reside tanto en la evolución del negocio, sino en las adquisiciones de su competencia.

La evolución del sector en España ha seguido una cronología muy marcada. La primera fase comprende los primeros años de la implosión del sector financiero. Es a partir de 2010 en el que las grandes firmas comienzan a absorber a cajas de pequeño tamaño. Son todas cajas de ahorros que tienen problemas y que por decisión propia o política prefieren ser absorbidas por otras más grandes. Por el contrario, algunas otras optan por la fusión entre aquellas de un volumen similar o por su proximidad geográfica como el caso de Bankia o Ibercaja.

La segunda fase de fusiones y adquisiciones es menos intensa, pero ayuda a los gigantes a ganar masa crítica en sus balances. Es en esta fase cuando BBVA absorbe a Unnim (2013) o compra al Estado el total de Catalunya Banc (2016). En el caso de Banco Sabadell adquiere Caixa Penedes o la mítica Caja del Mediterráneo (CAM). Caixabank decide comprar la parte residual del negocio de Barclays en España.

El mercado termina por romperse en verano de este mismo año, cuando el Banco Santander incorpora en su balance al Banco Popular. En 2017, también resalta la fusión entre Banco Mare Nostrum y Bankia. Por su parte, Caixabank y BBVA se quedan a un lado, aunque con movimientos encima de sus mesas. Entre otros suenan como apetecibles: Unicaja, el negocio minorista en España de Deutsche Bank y el favorito en las apuestas, Liberbank.

La razón por la que empiezan a sonar dichos sombres es sencilla. En el caso de BBVA, tras recortar diferencias con el Banco Santander, ve de nuevo como con la adquisición de Popular queda muy rezagado. En el caso de Caixabank, ve como Bankia y Sabadell comienzan a ganarle terreno por entrar en el pódium.

Todo ello, además, coincide con un momento atípico para Liberbank en Bolsa. La entidad resultante de la fusión de Caja Castilla y La Mancha, Caja Astur, Caja Extremadura y Caja Cantabria cerró semanas atrás una ampliación muy importante de capital, pero sus acciones no han corregido dicho evento.

La extraña evolución de Liberbank

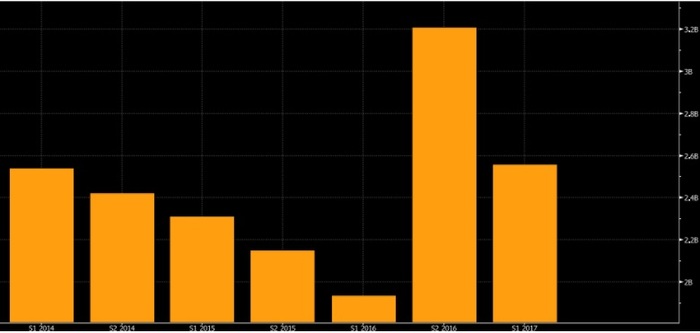

El año 2017 no ha sido nada fácil para la entidad. En los primeros meses del año, se benefició de la buena tendencia del sector bancario en Europa y su acción se revalorizo con fuerza. La buena marcha se frena de golpe con la caída del Banco Popular, el mazazo recae sobre todo el sector. Pero el hecho de que Liberbank sea una de las entidades más expuestas a activos tóxicos le perjudicó más que a ninguno. En los días siguientes a la compra del Banco Popular llegó a caer hasta un 40%.

Además, ha pesado sobre la firma la sensación de estar permanentemente vigilada por una posible compra. Los rumores se han afianzando tras su ampliación de capital. En especial, por dos razones: La primera, porque la ampliación buscaba principalmente sanear su balance y no dotar de más recursos a la entidad para potenciar su negocio. El hecho de sanear uno de los balances con más activos tóxicos es un buen comienzo para negociar una posible OPA.

En segundo lugar, y más importante, es que los inversores parecen que estar esperando algo importante. Esto es, que todos los grandes inversores acudieron a la ampliación pese a que era una operación de rescate encubierta y por un valor superior al que tenía en bolsa, 500 millones versus 400 que capitalizaba. Asimismo, que el valor nominal de las acciones todavía está muy encima del teórico, como si estuviera el valor hinchado en bolsa esperando la posible OPA.

La ampliación, no solo fue de record al superar lo pedido a la propia capitalización sino también en el número de acciones que salían al mercado. En concreto, la anterior cifra de acciones se multiplicó por tres. Además, los valores nuevos salieron con una prima de descuento cercano al 40%, esto es que se adquirían por 0,25 euros frente a los 0,43 euros en los que cotizaba. Normalmente, cuando se realiza una ampliación con descuento el precio de la acción minutos después de que comiencen a cotizar se contrae de tal manera que diluye el efecto de la prima con descuento. En el caso de Liberbank, no solo no ocurrió eso, sino que multiplicó por tres su capitalización desde los 400 millones a los 1.260 con los que cerró el día.

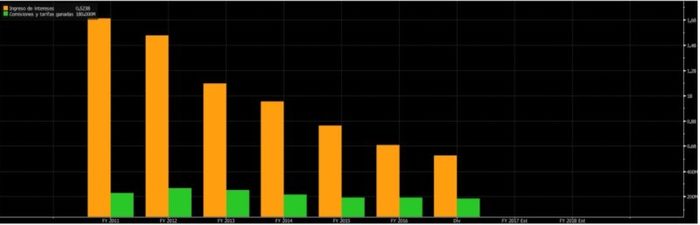

La no corrección del precio, tras una ampliación con descuento es un hecho anómalo. La explicación más plausible es que los inversores prefieren tener las acciones de Liberbank a un precio alto, por algo que se huelen que pueda ocurrir algo. Obviamente, cuando los fondos y familias que controlan el banco han seguido apostando por mantener sus posiciones, es que algo pueden saber. Algo distinto a lo ocurrido en el Banco Popular, donde todos los directivos huyeron del valor en la última ampliación que realizó la entidad. Y más, tras ver que la entidad está empezando a sufrir de verdad los efectos de los bajos tipos de interés impuestos por el BCE. Sus márgenes de interés se están reduciendo de forma acelerada y solo le queda tirar de comisiones.

Caixabank y BBVA aceleran su saneamiento

La firma presidida por Isidre Fainé no solo ya ha cerrado la venta de una cartera de créditos fallidos por cerca de 800 millones. Además, Caixabank ya ha puesto sobre la mesa algunas medidas para reducir sus activos problemáticos que posee en el balance por un valor cercano a los 13.700 millones. El propósito parece ser claro, al limpiar el balance de activos tóxicos es más fácil poder absorber otras entidades.

En el caso del BBVA, hace un par de días ultimó la venta de su banco en Chile por más de 1.000 millones obteniendo unas fuertes plusvalías. Ambos, parecen tener prisa por acumular el máximo capital para así como sanear su balance por sí necesitan negociar.

|

|

El favorito en llevarse el gato al agua de momento parece Caixabank, pero no está del todo claro. Pocos días después de que Liberbank ampliará capital apareció un informe filtrado desde el Banco Santander dónde calificaba a la entidad como un activo “atractivo” para M&A (fusiones y adquisiciones). Además, el Banco Santander señalaba a Bankia y Caixabank como “potenciales compradores”. Según indicaba la firma presidida por Ana Botín, Caixabank “podría reducir temporalmente sus ratios de capital de máxima calidad para minimizar el impacto de la operación”.

En el informe, no aparecía el nombre de BBVA pero la entidad presidida por Francisco González se ha mostrado muy activa en la búsqueda de posibles adquisiciones. Además, la posibilidad de Bankia quedaría descartada al ser una entidad de carácter pública y tener importantes restricciones.

En este escenario, los 800 millones que obtendrá Caixabank puede ser un importante colchón para iniciar la operación. De hecho, en el informe se calculaba que la entidad dirigida por Fainé necesitaría una cantidad de capital cercana a los 840 millones de euros.

Hasta el momento, todo está en el aire pero los ingredientes para un nuevo movimiento en la concentración del sector ya están listo. Por parte del comprador, ya ha iniciado a captar capital y reducir lastre en su balance. Mientras que la adquisición tiene un balance más saneado y unos inversores que confían en que próximamente pueda haber un movimiento.