El operador amarillo está metido en un trío amoroso bastante arriesgado pero que, de momento, le da buenos réditos. MásMóvil hizo públicos sus resultados financieros la semana pasada, y dejaron un sabor agridulce. Para compensar eso, su situación en Bolsa es inmejorable, y la acogida de sus tarifas está siendo mejor de lo previsto.

Ante este potaje que tiene organizado la compañía presidida por Meinrad Spenger, su resolución no será sencilla. Por un lado está el asunto económico. El operador cerró la primera mitad del año con unas pérdidas recurrentes de 151 millones de euros, frente a los 0,8 millones que ganó en el mismo periodo de 2016. Pero hay “excusa”. Se debe a un resultado financiero negativo de 172,3 millones de euros por el impacto negativo de la contabilidad del convertible de ACS y los costes no recurrentes de la integración.

Ese ha sido el paraguas en el que ha buscado refugio MásMóvil. Si alejamos esa situación, como bien agradecerá la compañía, logró mejorar sus ingresos un 13%, hasta los 609 millones de euros. Asimismo, su resultado bruto de explotación (Ebitda) reportado se situó en 87,3 millones de euros, un 56% superior al del primer trimestre de 2016. ¿Vaso medio lleno o vacío?

Porque depende de cómo se vea el vaso, podrá impactar de manera directa, o no, sobre su actividad bursátil. Algo que, por ahora, es el principal estilete de MásMóvil, cuya marcha en el Mercado Continuo es creciente, y, además, fuera de las fronteras españolas también está bien considerado.

Mejor comprar MásMóvil que vender

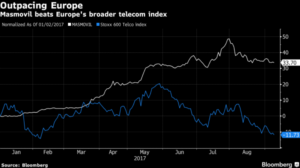

La semana pasada, justo un día antes de la publicación de resultados, en las oficinas de MásMóvil resonaron bien fuerte algunos gritos de euforia. Un artículo de Bloomberg situaba al operador amarillo como el “favorito” de los inversores. Y los datos en los que se apoyaba eran bastante elocuentes.

Entre otros, la acción de los amarillos ha crecido más de un 100% en el último año, muy por encima del 3,4% que los han hecho los grandes operadores que están dentro del Stoxx Telecom Index. Un espaldarazo, sobre todo por la comparación directa con las grandes compañías del sector cuyos números siguen en proceso de recuperación.

Pero ahí no acaban los agasajos. Según los datos con los que cuenta Bloomberg, pese al crecimiento del último año, y las consecuentes correcciones que podría sufrir su acción, entre las principales casas de análisis, hay un total de siete con recomendación de comprar, una mantiene su posición neutral, y nadie aconseja vender. El mensaje, por lo tanto parece claro.

Y más cuando un día después de dar unos resultados que arrojan unas importantes pérdidas, la compañía tuvo otro repunte en el Continuo y sitúa la acción en máximos del último mes.

¿Tarifas baratas para siempre?

En este trío que configura el contexto de MásMóvil, los servicios son la otra clave. Por ahora todo le ha ido de cara a los amarillos. Las portabilidades, tanto fijas como móviles, no dejan de crecer. Incluso, los tres grandes del sector han tenido que sacar promociones especiales para hacer frente.

No obstante, esto le está llevando por una senda peligrosa. La semana pasada sacó otra nueva oferta, en este caso para “solo llamadas”, y de nuevo tira la casa por la ventana. Y ese es el problema. La rentabilidad por cliente es baja, y eso no parece sostenible en el tiempo, y los accionistas -tarde o temprano- empezarán a fijarse en esa situación. Sobre todo porque en el boom inicial los ingresos se están disparando, pero cuando su cartera de clientes se estabilice, las facturas de los usuarios deberán ser de mayor valor que las actuales para empezar a controlar la deuda.

Bajo esta situación, ¿qué pasará cuando MásMóvil tenga que subir precios? Porque tarde o temprano lo tendrá que hacer. O, al menos, dejarán de aflorar gigas por todas partes. En ese momento los accionistas deberán tomar posiciones, y los analistas también decidirán si la compañía tiene perspectiva de crecimiento, o habrá llegado el momento de salir.