Llama la atención, pero parece que los españoles, y en general los ciudadanos de todo el mundo, mantenemos una falsa sensación de seguridad digital a la hora de proteger nuestros ahorros en una entidad financiera. Una confianza que ni siquiera los directivos de los propios bancos son capaces de mantener en estos tiempos en los que la seguridad online se ha convertido en una cuestión clave para el buen funcionamiento de las empresas.

Una cuestión que se torna crítica si el debate se centra para hablar sobre el funcionamiento de la banca, por la importancia de los datos que se mueven en este sector. La importancia vital de estas referencias lo convierten en la causa, y no otras, por la que los clientes de este tipo de servicios mantienen una falsa impresión de seguridad.

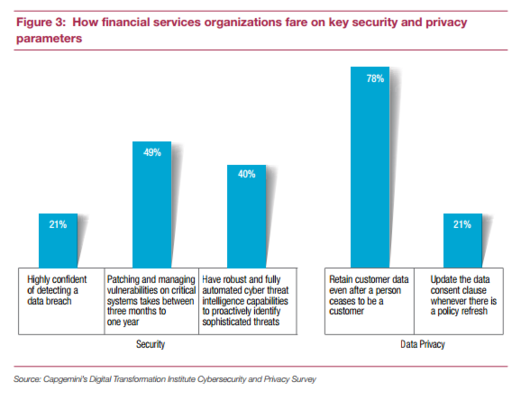

Pero la realidad es bien distinta, en España solamente uno de cada cinco directivos -el 22% del total- expresa su confianza en la capacidad de sus respectivas entidades para detectar una brecha en la ciberseguridad. En el otro lado de esta realidad, como ya se ha adelantado, se encuentran los usuarios: el 76% del total aceptan como buenas las medidas que toman las entidades financieras en este sentido.

Estos datos se desprenden del último informe realizado por Capgemini, The Currency of Trust: Why Banks and Insurers Must Make Customer Data Safer and More Secure, cuyos datos se hicieron públicos a principios de febrero. Un estudio en el que han participado más de 128 ejecutivos bancarios de todo el mundo para su desarrollo y unos 7.600 de internautas.

“Los clientes confían de manera implícita en las entidades donde tienen depositado su dinero, seguros y datos, pero esta confianza se nutre de la errónea convicción de que pueden ser 100% seguros», explica en este sentido, Mike Turner, COO mundial en ciberseguridad de Capgemini.

«Frente a los esfuerzos cada vez mayores que dedican los bancos y aseguradoras a combatir las difíciles amenazas que representa la ciberdelincuencia, -continúa el experto- el desconocimiento del público de estas amenazas y retos sigue siendo alto”.

Aunque deberían andarse con ojo, ya que los clientes pueden verse afectados por esta cuestión a la hora de elegir una caja u otra, o en el momento de darse de baja de una compañía: el 65% de los clientes lo consideran como factores vitales a la hora de elegir, mientras que solo un tres por ciento opina que su banco haya podido sufrir una amenaza de este tipo.

En cualquier caso, algo en este sentido estarán haciendo bien las cajas y entidades financieras de nuestro país. Ya que la convicción de los representantes patrios de este sector supera la de otras regiones de nuestro entorno. Por ejemplo, en Francia se sitúa en valores del seis por ciento –muy bajos en comparación a España-, y a nivel global, la media se mantiene en el 21%. En el polo opuesto se encuentra la India, cuya seguridad se lanza hasta el 65%.

El dilema de la banca: adaptarse o morir

A pesar de todo, sí es cierto que las entidades -y en general las grandes compañías- están realizando grandes esfuerzos en inversión, pero a veces no son suficientes. O, al menos esta es una conclusión que se puede sacar de los datos ofrecidos por el estudio sobre esta problemática: el 71% de las entidades no cuenta con una estrategia efectiva de seguridad ni con políticas sólidas de protección de datos.

En cualquier caso, el de la banca se erige como el sector digital que aporta mayores índices de seguridad para los consumidores, que como ya se ha adelantado anteriormente son falsos. A nivel global, los índices del estado de los clientes en este sentido supera otras áreas tecnológicas como el e-commerce, las telecomunicaciones o el retail.

Nuevas reglas desde Bruselas

Todo esto puede cambiar a partir del año que viene. Y es que, con el nuevo reglamento general de protección de datos -también conocido por sus siglas, RGPD– que llega desde Bruselas, se tomará una conciencia mayor sobre este problema.

Cabe recordar, que el mismo será aplicable a partir de mayo de 2018, y que obligará a las organizaciones a informar de las violaciones de datos sufridas en un plazo máximo de 72 horas; si no, las compañías se enfrentan a una sanción elevada por incumplimiento.

Por otro lado; como el reglamento corresponde al funcionamiento de los países comunitarios, el mismo se aplicará también a compañías que no tengan residencia en Europa, pero que traten datos personales de ciudadanos europeos, por lo que llegará a afectar, incluso, a bancos y aseguradoras de Estados Unidos, Reino Unido y Asia.

A pesar de su obligatoriedad y de que solo falta un año para su aplicación, solo un tercio de los directivos consultados -que se corresponde con un 32% del total- considera que su empresa ha avanzado considerablemente en la adopción de las nuevas medidas que marca la norma comunitaria.

“Cuando empiece a aplicarse el RGPD de la UE, las violaciones de seguridad comenzarán a salir a la luz

“Cuando empiece a aplicarse el reglamento general de protección de datos de la UE y las violaciones de seguridad salgan a la luz poco después de haberse producido, a muchos les va a pillar por sorpresa”, comenta sobre esta cuestión Zhiwei Jiang, responsable mundial de los servicios financieros en el área Insights & Data de Capgemini.

“La aplicación del reglamento el próximo año es una oportunidad de primer orden para la transformación de bancos y aseguradoras hacia las fortalezas digitales con que los consumidores les asocian», concluye la experta de Capgemini sobre esta cuestión.