La multinacional de la industria alimentaria, Mondelez, se encuentra con la ‘obligación’ de seguir aumentando precios para conseguir mitigar los elevados costes de los ingredientes y la mano de obra, concretamente en cuanto al cacao y al azúcar. Marcas como Milka, Oreo, Toblerone, y Halls, entre otras, verán como su precio va en aumento de aquí a finales de este 2024. Hay que incidir que en 2023 aumentaron un 12% sus precios ya a causa de la inflación.

«A pesar de afrontar un entorno operativo desafiante y dinámico, nuestros equipos se mantuvieron enfocados y ágiles en la ejecución de nuestra estrategia de crecimiento a largo plazo. Seguimos reinvirtiendo en nuestras marcas, impulsando ganancias de distribución y capturando sinergias de activos adquiridos recientemente para impulsar un crecimiento sostenible a largo plazo», indicó el presidente y directo ejecutivo de Mondelez en la conferencia de los resultados del primer trimestre de 2024, Dirk Van de Put.

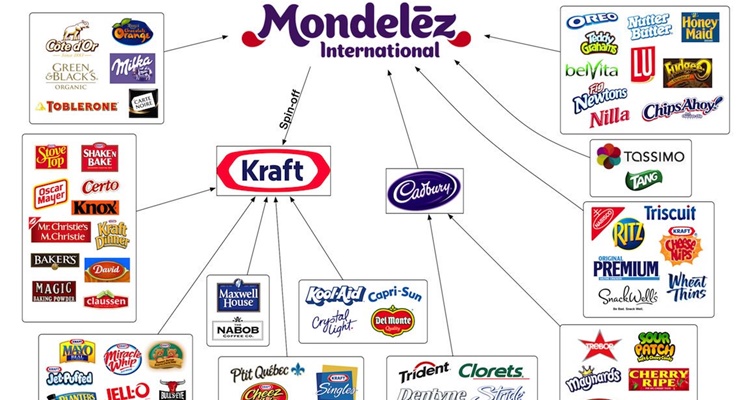

En este contexto, la matriz de marcas como Milka, Oreo y Toblerone, quiere optar a una mejora en su exposición internacional que podría respaldar las ganancias de la compañía en ventas y volumen, incluso en medio de incertidumbre económica y geopolítica, ya que las oportunidades de crecimiento a largo plazo siguen siendo sólidas.

LAS VENTAS DE LA MATRIZ DE MILKA Y OREO CAEN MIENTRAS LOS PRECIOS SUBEN

En este caso, las ventas de sus galletas crecieron un 1%, impulsadas por los precios; pero, por el contrario, las ventas de las galletas saladas como TUC cayeron un 1%. En el primer trimestre de 2024 se observó como disminuyo el volumen de ventas, pero este hecho fue compensado por el aumento de precio de los productos. Es decir, vendo menos, pero el producto es más caro, por lo que siguen ganando.

Además del aumento de precios, un hecho que también ha provocado la caída de ventas de la matriz de Oreo y Milka entre otras, es el auge y el precio de la marca blanca de los propios supermercados. No obstante, desde la compañía siguen confiando en que la fidelidad hacia Mondelez evitará la penetración de las marcas blancas en sus mercados.

LA CREACIÓN DE PAQUETES DE PRECIO Y LA GESTIÓN DE PROMOCIONES PUEDEN APORTAR APOYO E IMPULSAN LA EXPANSIÓN DE LOS MÁRGENES DE MONDELEZ

Las ganancias en eficiencia y los menores costes de fabricación podrían estar impulsando la mejora de los márgenes. No obstante, los crecientes precios de materias primas como el cacao y el azúcar siguen siendo un obstáculo para la matriz de Milka y Oreo. «Las caídas en el volumen de Mondelez pueden persistir en el segundo trimestre en medio de un contexto de inflación persistentemente alta y una creciente sensibilidad a los precios de cara al consumidor», indican los expertos de Bloomberg.

«El volumen orgánico de bienes vendidos, junto con el precio neto, son los impulsores más importantes del desempeño de ventas de Mondelez. Con el tiempo, un equilibrio entre el crecimiento positivo del volumen y el aumento de los precios, es clave para construir y retener participación de mercado. Aunque cierta inflación es generalmente buena para las empresas de alimentos envasados, se espera que los aumentos de precios este año superen el 5,2%», analizan los expertos. Esto podría afectar el volumen, que puede permanecer estable en comparación con 2023, y mostrar ganancias de un solo dígito en 2025.

MONDELEZ TIENE ‘APETITO’

La compañía matriz de Milka y Oreo, entre otras, no cuenta con un objetivo de apalancamiento neto, pero se centra en mantener calificaciones de grado de inversión y acceso al papel comercial. En este caso, hablamos de que Mondelez se muestra receptivo a las adquisiciones mientras busca expandir sus divisiones de chocolate, galletas y snacks para representar el 90% de los ingresos.

Si bien la compañía alimentaria tiene la capacidad de endeudamiento para fusiones y adquisiciones, su enfoque principal está en acuerdos de incorporación. «Mondelez tiene una capacidad de deuda de 15.000 millones de dólares en su balance para adquisiciones específicas para preservar la flexibilidad financiera, mientras que las políticas de asignación de capital deben permanecer de manera equilibrada», explican los analistas.

Algunos ejemplos más recientes en cuanto a adquisiciones es el negocio de Ricolino que impulsa la capacidad de Mondelez para aprovechar plenamente las rutas ampliadas al mercado en México, particularmente en el comercio tradicional. El sistema combinado de Mondelez y Ricolino allana el camino para una distribución significativamente ampliada en categorías clave para el grupo.